Oddawanie osocza na cele medyczne, pozwala korzystać z ulgi podatkowej przez dawców. Ulga związana z oddaniem osocza nie jest wyłącznie ulgą dla ozdrowieńców po przechorowaniu COVID-19 - ulga ta może być wykorzystywana również po zakończeniu stanu epidemii COVID-19. W efekcie można z niej korzystać również w 2023 r., a dla odliczenia podatkowego wystarczającym jest spełnienie warunków co do oddawanego osocza i zgromadzenie odpowiednich dokumentów.

Odliczeniu od dochodu podlegają darowizny przekazane na cele krwiodawstwa realizowanego przez honorowych dawców krwi na podstawie ustawy z dnia 22 sierpnia 1997 r. o publicznej służbie krwi, w wysokości iloczynu kwoty rekompensaty określonej przepisami wydanymi na podstawie art. 11 ust. 2 tej ustawy i litrów oddanej krwi lub jej składników. Odliczać można zatem zarówno przekazanie krwi, jak i przekazanie jej składników.

Podstawą do ustalenia wysokości odliczenia, jakie można odliczyć od dochodu jest rozporządzenia z dnia 6 lutego 2017 r. w sprawie określenia rzadkich grup krwi, rodzajów osocza i surowic diagnostycznych, których uzyskanie wymaga przed pobraniem krwi lub jej składników wykonania zabiegu uodpornienia dawcy lub innych zabiegów, oraz wysokości rekompensaty (Dz. U. 2017, Poz. 235).

Odlicz darowiznę osocza od podatku w Programie e-pity, zadbaj o zwrot z PIT.

Nie musisz liczyć odliczeń darowizn w PIT za 2023 ręcznie. Sprawdź wysokość Twojego odliczenia darowizn i zwrot podatku kompleksowo, także z uwzględnieniem kwoty wolnej od podatku w PIT. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni.

Odliczenia darowizn wylicz w Programie e-pity 2023 i wyślij Twój e-PIT online

Zgodnie z jego treścią, rekompensata pieniężna, o której mowa w art. 11 ust. 1 ustawy z dnia 22 sierpnia 1997 r. o publicznej służbie krwi (czyli ta, o której mowa w przepisach regulujących prawo do ulgi w podatku PIT), przysługuje dawcy krwi, który został poddany zabiegowi uodpornienia lub innym zabiegom poprzedzającym pobranie krwi lub jej składników w celu uzyskania surowic diagnostycznych lub osocza w wysokości:

- za 1 litr osocza pobranego od dawcy poddanego zabiegowi uodpornienia lub innym zabiegom – 350 zł,

- za zabieg uodpornienia dawcy osocza – pierwszy – 50 zł a, za każdy kolejny – 25 zł.

Najlepszy sposób na Twoje ulgi i odliczenia w PIT to Program e-pity®

Nie musisz liczyć ulgi i odliczeń w PIT za 2023 ręcznie. Sprawdź wysokość Twoich ulgi, odliczeń i zwrotu podatku kompleksowo, także z uwzględnieniem nowej kwoty wolnej od podatku w PIT.

Ulgi i odliczenia wylicz w Programie e-pity 2023 i wyślij swój PIT 2023 online

Ze względu na to, że mnożnik ulgi podatkowej dotyczy wyłącznie litrów oddanej krwi lub jej składników, w ramach ulgi podatkowej odliczać należy wyłącznie pobraną ilość osocza, a nie rekompensaty za zabieg uodpornienia.

Od jednego dawcy nie można pobrać w okresie roku więcej niż 25 litrów osocza (objętość netto, bez antykoagulantu), co oznacza, że podatnik może otrzymać ulgę podatkową nawet do 8750 zł, odliczanych od dochodu opodatkowanego:

- według zasad ogólnych, (PIT-37, PIT-36),

- ryczałtem od przychodów ewidencjonowanych (PIT-28).

Odliczenie w powyższych deklaracjach jest niezależne od rodzaju źródła uzyskiwanych przychodów. Ulga da korzyść również osobom opłacającym podatek solidarnościowy lub ustalających dochód uzyskiwany z zagranicy. Nie mogą z niej korzystać natomiast opłacający podatek z prowadzonej działalności liniowo, rozliczający przychody z kapitałów pieniężnych lub rozliczających przychody ze sprzedaży nieruchomości.

Ulga przysługuje niezależnie od tego, czy dawca otrzymuje posiłek regeneracyjny po zabiegu. Przysługują mu oba świadczenia.

Warunki korzystania z ulgi podatkowej - odliczenie osocza - dokumentacja

Ulga podatkowa obejmuje wyłącznie niekomercyjne przekazanie osocza jednostkom publicznej służby krwi. W efekcie oddanie jej firmom prywatnym, bezpośrednio twórcom leków z osocza lub oddanie go za granicą nie pozwoli na odliczenie. Dopuszczalne jest oddanie osocza zarówno w jednostkach publicznej służby krwi, jak i w akcjach lokalnych, organizowanych regionalnie pod warunkiem, że osocze oddawane jest na rzecz:

- instytutu naukowo-badawczego (co oznacza jednostkę nadrzędną publicznej służby krwi; jednostki prywatne takiego statusu nie otrzymują)

- regionalnych centrów krwiodawstwa i krwiolecznictwa,

- Wojskowych Centrów Krwiodawstwa i Krwiolecznictwa,

- Centrum Krwiodawstwa i Krwiolecznictwa utworzone przez ministra właściwego do spraw wewnętrznych.

Najlepszy i najprostszy sposób na PIT - Program e-pity®

Nie musisz znać się na PIT'ach i zmianach podatkowych. Oblicz wygodnie wysokość Twojego podatku PIT kompleksowo razem z wszystkimi ulgami, odliczeniami i kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku z PIT do 45 dni.

Po prostu oblicz Twój e-PIT w Programie e-pity 2023 i wyślij PIT online

Odliczenie jest możliwe wyłącznie, jeśli dawca otrzyma zaświadczenia jednostki, w której osocze zostało oddane o ilości bezpłatnie oddanej krwi lub jej składników przez krwiodawcę. Przepisy nie regulują treści takiego zaświadczenia, jednostka samodzielnie ustala jego treść, tym niemniej powinny na nim znaleźć się co najmniej:

- data zabiegu oddania osocza,

- dane dawcy i dane jednostki przeprowadzającej zabieg (tzn. na której rzecz oddaje się osocze),

- ilość osocza,

- wskazanie, że przedmiotem zabiegu było osocze,

- podpis lub pieczęć odpowiedniej jednostki.

W zaświadczeniu nie musi być wskazana kwota ulgi lub kwota rekompensaty. Podatnik - dawca samodzielnie określa wartość przysługującego mu odliczenia podatkowego.

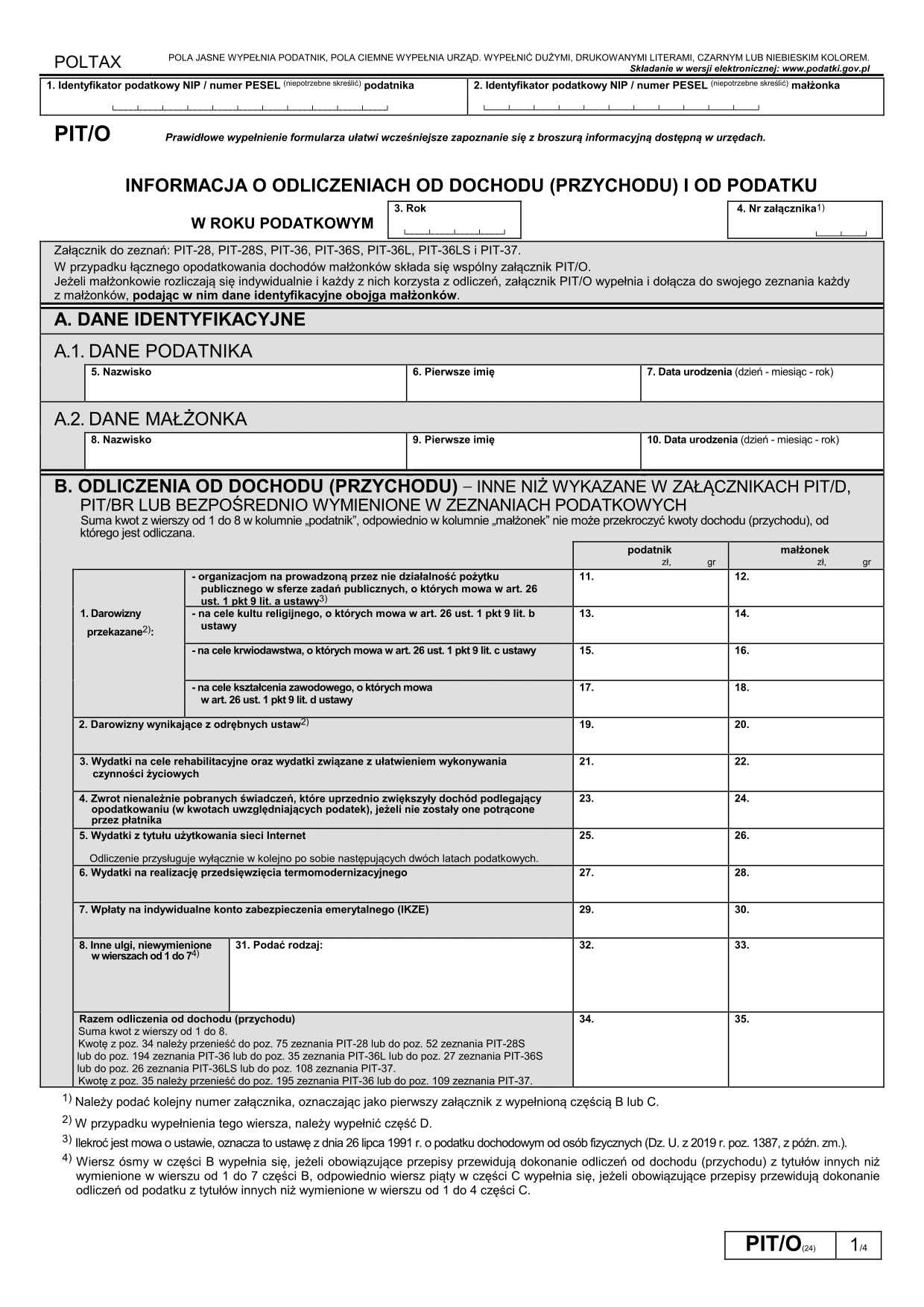

Ulgę wykazać należy w PIT-37, PIT-36 lub PIT-28 oraz w załączniku PIT/O. Wpisać należy całą wartość ulgi po przeliczeniu jej przez mnożnik.