Rozliczenie umowy o dzieło powinno zostać przeprowadzone według ściśle określonych zasad zarówno po stronie podatnika, jak i wypłacającego świadczenie zlecającego.

Umowa o dzieło – obowiązki płatnika

Zatrudniając osobę na umowę o dzieło, płatnik rozlicza ją albo w formie zaliczek na poczet rozliczenia umowy albo po przekazaniu dzieła. Zasady te dotyczą zarówno dzieł zamawianych i rozliczanych okresowo (np. raz w miesiącu), jak i rozliczania jednokrotnych umów o dzieło.

Pobór zaliczki na podatek odbywa się według ściśle określonych zasad. Przychód z umowy obniżany jest o koszty podatkowe, po których odliczeniu pobierany jest 12% podatek dochodowy. Jeśli wykonawca nie złoży oświadczenia o zastosowaniu 32% stawki podatku, to niezależnie od wartości, jaka jest wypłacana, zaliczka na podatek w trakcie roku cały czas obliczana jest w oparciu o 12% stopę podatkową.

Masz dochody z umowy o dzieło, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT-37 w Programie e-pity 2023 i wysyłaj ePIT online >>

Koszty uzyskania przychodów oblicza się według trzech metod:

- 20% koszty uzyskania, liczone od przychodu brutto,

- 50% koszy uzyskania obejmujące wyłącznie wynagrodzenia z dzieł wykonywanych w ramach branż uprawnionych do tego rodzaju kosztów, liczone od przychodów brutto przy czym limit łączny rozliczenia tych kosztów u płatnika nie może przekraczać 120.000 zł (przychód – 240.000 zł); od nadwyżki ponad wartość przychodu 240.000 zł płatnik nie pobiera żadnych kosztów podatkowych,

- Jeżeli faktycznie poniesione koszty przekraczają powyższe limity procentowe, płatnik stosuje koszty procentowe a podatnik samodzielnie może je podwyższać.

Wykonawca nie ma możliwości przekazania informacji, jakie koszty autorskie mają mieć zastosowanie; płatnik ustala je samodzielnie.

Zaliczki na podatek należy przekazywać do 20 dnia miesiąca za miesiąc poprzedni. Z końcem roku należy wystawić informację PIT-11 oraz deklarację PIT-4R.

W PIT-11 ująć należy przychody z umów o dzieło w kwotach faktycznie wypłaconych lub postawionych do dyspozycji. PIT-11 będzie wystawiony niewłaściwie, jeśli obejmie wszystkie należne, a niewypłacone jeszcze wynagrodzenia. Odpowiednio zaliczki na poczet wykonania dzieła w latach przyszłych, podlegają wypłacie w roku ich przekazania lub postawienia do dyspozycji.

Koszty podatkowe ująć należy w roku wypłaty – zatem rozlicza się je tak, jak przychody. W przypadku zaliczek – ująć należy zaliczki należne, nawet jeśli jeszcze nie zostały wpłacone do urzędu skarbowego i nawet jeśli nie musiały one jeszcze być wpłacone.

W PIT-11 umowy o dzieło wykazuje się w wierszu 6 pola 54-57 (wersja 29 formularza). Również jeśli dzieło zawierane jest z podmiotem, z którym wiąże umowa o pracę, wynagrodzenia te ująć należy w tych pozycjach.

Jeśli dochodzi do zwrotu zaliczki lub zadatku na poczet wykonania dzieła – o wartość tę obniża się wartość wypłaty w roku zwrotu. Jeśli dochodzi do wypłaty kary umownej (np. za nieterminowość prac), jej wartość nie pojawi się na PIT-11 wykonawcy i nie pomniejszy wartości wypłat.

Masz dochody z umowy o dzieło, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT-37 w Programie e-pity 2023 i wysyłaj ePIT online >>

Niepawidłowości w wypłatach, rozliczane w roku kolejnym po roku wypłaty nie wpływają na treść PIT-11 i PIT-4R. Zmiany w PIT-11 lub PIT-4R wynikać mogą wyłącznie z błędów w wypełnieniu tych formularzy (inna kwota została podana na nich, a inna faktycznie wyliczona i pobrana).

W przypadku wypłat z tytułu realizacji dzieła z zagranicy, podatnik samodzielnie rozlicza zaliczki na podatek do 20 dnia miesiąca po miesiącu uzyskania wynagrodzenia. Nie musi wówczas za siebie samego wystawiać PIT-11 i PIT-4R, składa wyłącznie deklaracje roczną.

Dzieło do 200 zł a obowiązki płatnika

Inaczej wyglądają zlecenia, jeżeli kwota należności określona w umowie zawartej z osobą niebędącą pracownikiem płatnika nie przekracza 200 zł. W takim przypadku nie stosuje się żadnych kosztów podatkowych, niezależnie od rodzaju dzieła (rodzaju branży). Płatnik podatek pobiera ryczałtowo, wpłaca go do urzędu i nie wystawia wykonawcy informacji podatkowej. Informacja o pobranym podatku trafia wyłącznie do urzędu skarbowego na elektronicznym druku PIT-8AR w terminie do końca stycznia po roku rozliczanym. Ryczałtowego podatku nie ujmuje się w PIT-4R oraz PIT-11.

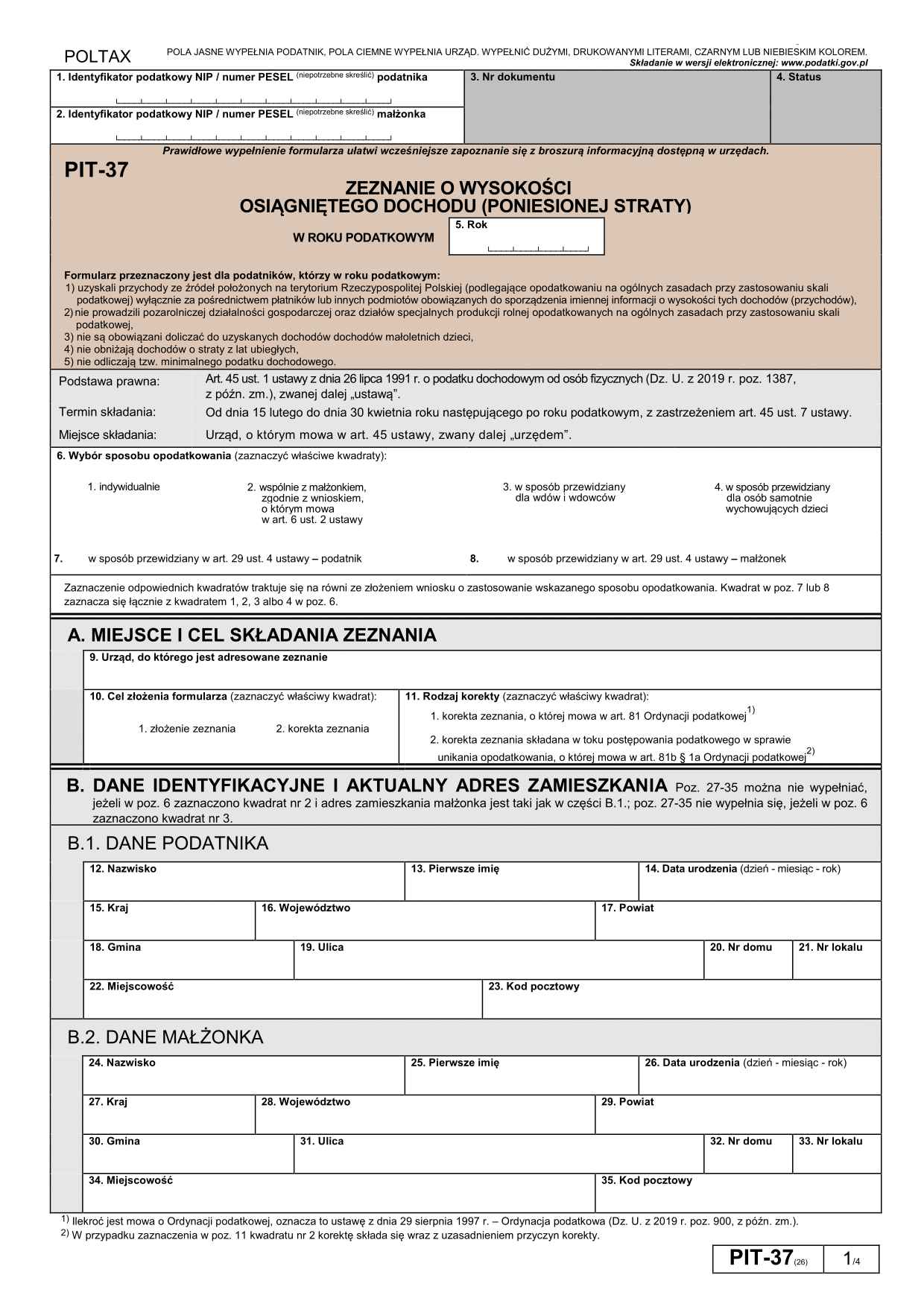

Umowa o dzieło – obowiązki podatnika, poprawne wypełnienie deklaracji PIT

Podatnik otrzymane wynagrodzenie wprowadza do deklaracji rocznej PIT-37. Jeśli podatnik samodzielnie odprowadza zaliczki (np. umowa z wypłatami z zagranicy), podatnik wybierze PIT-36 zamiast PIT-37.

Podatnik wpisuje w deklaracji faktycznie otrzymane lub postawione do dyspozycji kwoty wynagrodzeń.

Licząc koszty podatnik stosować może procentowe koszty, przy czym obowiązują go następujące zasady:

- Limit 50% - do łącznej wartości kosztów autorskich 120.000 zł w ramach listy branż uprawnionych do kosztów tej wysokości; nie ma przy tym znaczenia, z jakiego tytułu rozliczane są te koszty (tzn. mogą powstawać w trakcie roku z wielu poniższych tytułów łącznie) o ile wypłaty wynagrodzenia pochodzą w związku z:

- zapłatą twórcy za przeniesienie prawa własności wynalazku, topografii układu scalonego, wzoru użytkowego, wzoru przemysłowego, znaku towarowego lub wzoru zdobniczego,

- opłatą licencyjną za przeniesienie prawa stosowania wynalazku, topografii układu scalonego, wzoru użytkowego, wzoru przemysłowego, znaku towarowego lub wzoru zdobniczego, otrzymanej w pierwszym roku trwania licencji od pierwszej jednostki, z którą zawarto umowę licencyjną,

- z tytułu korzystania przez twórców z praw autorskich i artystów wykonawców z praw pokrewnych, w rozumieniu odrębnych przepisów, lub rozporządzania przez nich tymi prawami.

- powyżej limitu 120.000 – koszty autorskie wynoszą 0 zł,

- jeżeli koszty dotyczą innych rodzajów wypłaty, nieobjętych 50% lub spoza branż uprawnionych – zastosowanie znajdują 20% koszty uzyskania,

- w przypadku gdy poniesione koszty w związku z umową o dzieło są faktycznie wyższe – podatnik może gromadzić dokumenty wskazujące ile one faktycznie wynoszą – należy posiadać dowody stwierdzające ich wysokość, potwierdzenie poniesienia wydatku (zapłaty), daty oraz podmiotu, na rzecz którego wydatek poniesiono.

Koszty nie muszą być takie same jak w przekazanym od płatnika PIT-11. W efekcie jest on wyłącznie wyznacznikiem – wzorem do wypełnienia rocznej deklaracji PIT-37 lub PIT-36. Podatnik samodzielnie odpowiada i wypełnia tę deklarację i ponosi odpowiedzialność za prawidłowość kwot wykazanych w tej deklaracji.

Obliczając roczny podatek, wykonawca może zastosować kwotę wolną od podatku – w związku z powyższym ostateczny podatek będzie z reguły niższy o tę wartość od sumy pobieranych w trakcie roku od wynagrodzenia zaliczek na podatek. Będzie mu więc przysługiwał zwrot nadpłaty.

Masz dochody z umowy o dzieło, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT-37 w Programie e-pity 2023 i wysyłaj ePIT online >>

W zależności od warunków zatrudnienia umowa o dzieło rozliczana jest w ramach różnych źródeł:

- może ona należeć do działalności wykonywanej osobiście – pod warunkiem, że z umowy wynika łącznie, że:

- odpowiedzialność wobec osób trzecich za rezultat tych czynności oraz ich wykonywanie, z wyłączeniem odpowiedzialności za popełnienie czynów niedozwolonych, ponosi zlecający wykonanie tych czynności;

- są one wykonywane pod kierownictwem oraz w miejscu i czasie wyznaczonych przez zlecającego te czynności;

- wykonujący te czynności nie ponosi ryzyka gospodarczego związanego z prowadzoną działalnością.

- może ona należeć do działalności gospodarczej – w takim przypadku należy w umowie lub oświadczeniem przekazać płatnikowi informację na ten temat; płatnik nie będzie pobierał zaliczek na podatek, a przychód wprowadzany jest do ksiąg wykonawcy, odpowiednio nie są naliczane koszty procentowe 20% lub 50% lecz wyłącznie koszty dokumentowane, faktycznie ponoszone,

- może należeć do działalności nierejestrowanej, jeśli łączna wartość przychodów nie przekroczy miesięcznie połowy minimalnego wynagrodzenia; w tym przypadku przychody wykazać należy w ramach źródła - inne źródła przychodów.

W ramach poszczególnych źródeł przychodów można łączyć ze sobą przychód i koszty, tzn. podatnik, który z umowy zlecenie posiada wyłącznie koszt lub poniósł stratę, może ją odliczyć od umowy o dzieło wykonywanej w ramach tego źródła (działalność wykonywana osobiście). Wartości z każdej z tych umów – przychody, koszty, wpisać należy do tego samego wiersza w deklaracji PIT.

Jeżeli podatnik posiada straty podatkowe, to może je odliczyć od dochodu z umowy o dzieło wyłącznie w przypadku, jeśli strata pochodzi z tego samego źródła, co umowa o dzieło (np. z działalności wykonywanej osobiście). Strata może wynikać oczywiście z innej umowy, zawartej z innym podmiotem, odliczyć można wyłącznie do 50% rocznie (czyli minimalny okres odliczania straty wyniesie 2 lata) wykazanej w jednym z 5 lat poprzedzających bezpośrednio rok

Umowa o dzieło – przypadki szczególne, jak wypełnić deklarację PIT?

W przypadku otrzymania kary umownej z tytułu różnego rodzaju czynności kontrahenta, wykonawca karę traktuje jako przychód z innych źródeł. Wyjątkiem jest działalność gospodarcza – gdy dzieło wykonywane było w ramach prowadzonej firmy, to również kara umowna rozliczana jest jako przychód tej firmy.

Wypłata odsetek za nieterminową zapłatę wynagrodzenia traktować należy jako przychód z tytułu innych źródeł. Wyjątkiem jest działalność gospodarcza – gdy dzieło wykonywane było w ramach prowadzonej firmy, to również odsetki takie rozliczane są jako przychód tej firmy.

Odszkodowanie oraz kara umowna wypłacana przez wykonawcę z umowy o dzieło (zarówno z działalności gospodarczej jak i prywatnej umowy o dzieło) nie stanowi kosztu uzyskania przychodów – wypłaconej w ten sposób kwoty nie można traktować jako kosztu uzyskania przychodu z tak zawartej umowy i nie wyszczególnia się go w deklaracji PIT po stronie kosztów. Zasada ta dotyczy również odszkodowania lub kary rozliczanej jako potrącenie z ostatecznej kwoty, podlegającej zapłacie. Oznacza to, że przy kompensacie wynagrodzenia i kary lub odszkodowania, do przychodów ujmujemy całą kwotę wynagrodzenia – wynikającą z zawartej umowy.

W deklaracji PIT nie należy ujmować umów o wartości do 200 zł brutto. Kwoty takie powinny być rozliczane przez płatnika ryczałtem, ponieważ nie podwyższają przychodu.

Wiele umów o dzieło można w deklaracji podatkowej łączyć – tzn. w ramach wiersza – działalność wykonywaną osobiście wpisuje się wówczas sumy przychodów, kosztów, dochodów i zaliczek z wielu informacji PIT-11.

Dopuszczalnym jest wykonywanie działalności gospodarczej oraz realizowanie umów o dzieło nawet o takim samym przedmiocie. Wówczas przychód z działalności gospodarczej i przychód z umowy o dzieło wskazywane są osobno w deklaracji rocznej PIT – w poszczególnych wierszach odpowiadających źródłom przychodów.

Druki związane z umową o dzieło na druki-formularze.pl: wzór umowy o dzieło, rachunki, korekty, odstąpienie >

Kalkulator wynagrodzeń - sprawdź ile dostaniesz "na rękę" >

kalkualtor - samozatrudnienie >