Rozliczenie podatkowe umowy zlecenie zależy od wielu czynników. Prawidłowo przygotowana deklaracji PIT za wynagrodzenie z umowy zlecenie wymaga ustalenia źródeł przychodów, odpowiednich kosztów, rozliczenia wynagrodzenia zasadniczego i dodatków a także ujęcia składek i kosztów podatkowych.

Mówiąc o umowie zlecenie mamy na myśli umowę rozliczaną za pośrednictwem płatnika – którym z reguły jest przedsiębiorca – osoba fizyczna lub prawna. Płatnikiem może być również spółka niemająca osobowości prawnej, stowarzyszenie, fundacja, inna organizacja. Zlecenia przyjmowane mogą być również od właściciela (posiadacza) nieruchomości, w której lokale są wynajmowane, lub działającego w jego imieniu zarządcy albo administratora - jeżeli podatnik wykonuje te usługi wyłącznie dla potrzeb związanych z tą nieruchomością, przedsiębiorstwa w spadku. We wszystkich tych przypadkach zatrudniający staje się płatnikiem podatków, tzn. oblicza podatek, pobiera go z wynagrodzenia brutto i wpłaca na rzecz urzędu skarbowego.

Masz dochody z umowy zlecenie, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT z umowy zlecenie w Programie e-pity 2023 i wysyłaj e-PIT online >>

Na podstawie umowy zlecenie przyjmujący zlecenie zobowiązuje się do dokonania określonej czynności prawnej dla dającego zlecenie, zlecający natomiast – do wypłaty określonego w umowie wynagrodzenia, które może przybrać postać kwot za wykonanie całej czynności, wypłat okresowych (tygodniówki, miesięcznych), kwoty stałej lub rozliczanej na podstawie przepracowanych godzin. Jeśli wynika to z umowy zlecający wypłacić powinien również inne świadczenia np. pakiety medyczne, sportowe, premie za efekt lub za okres świadczenia czy też zwrot poniesionych kosztów w podróży, w tym diety.

Umowa zlecenie - PIT rozliczany w inny sposób niż poprzez płatnika

Zawierać można także inne umowy niż z pośrednictwem płatnika, które również będą umowami zlecenie. Tu jednak odpowiedzialność za obliczenie podatku przejmuje samodzielnie podatnik, a ich rozliczenie nie jest omawiane w innych akapitach, niż ten.

Po pierwsze mogą to być umowy zawierane w ramach prowadzonej działalności gospodarczej. Zaliczki na podatek jak i rozliczenie umowy odbywa się wówczas samodzielnie – cała ustalona kwota stanowi przychód, który należy wykazać w prowadzonej rachunkowości.

Po drugie, zlecenie zawarte może być w ramach prowadzonej działalności nierejestrowanej. W tym przypadku również zaliczki oraz rozliczenie podatku spoczywa w pełni na podatniku. Płatnik nie ma obowiązku wystawiać żadnych dokumentów ustalających wysokość kwot, jakie należy opodatkować i wykazywać rocznym PIT-36. W tym przypadku przychody wykazywane są w osobnym wierszu – działalność nierejestrowana.

Po trzecie – pojedyncze zlecenie od osoby prywatnej może nie być uznane za działalność gospodarczą. Tu jednak osoba wykonująca sama musi rozliczyć się z podatków. Do celów podatkowych umowa zlecenia zawarta między osobami fizycznymi nieprowadzącymi działalności gospodarczej generuje przychód z tzw. innych źródeł, o którym mowa w art. 20 ust. 1 w zw. z art. 10 ust. 1 pkt 9 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (dalej pdof). W konsekwencji zleceniodawca nie pełni obowiązków płatnika w rozumieniu przepisów ustawy o pdof.

Po czwarte – wystąpią umowy, które rozliczane są samodzielnie, np. umowa o pracę sezonową w rolnictwie. W tym przypadku płatnik nie pobiera zaliczki na podatek, a podatnik samodzielnie rozlicza przychody w wierszu – inne źródła przychodów. Tu jednak płatnik może być zobowiązany do przekazania danych w PIT-11 o wypłaconej kwocie przychodu. Podatek opłacany jest samodzielnie przez pracownika rolnego.

Masz dochody z umowy zlecenie, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT z umowy zlecenie w Programie e-pity 2023 i wysyłaj e-PIT online >>

Po piąte – zlecenie zawarte może być między dwoma osobami nie prowadzącymi działalności gospodarczej w związku wynajmującym lokale lub umowa niani (uaktywniająca), gdzie wypłacający nie pełni roli płatnika, nie wystawia PIT-11 i nie pobiera zaliczki na podatek, a rozliczenia należy dokonać samodzielnie.

Wynagrodzenie miesięczne oraz wypłaty za okresy przekraczające miesiąc kalendarzowy

Z tytułu umów zlecenie zaliczki pobierane są przez płatnika w dacie wypłaty i wpłacane do 20 dnia miesiąca kolejnego. Nie stosuje się zasady wcześniejszego wyrównywania zaliczek w związku z wypłatami, które nastąpią w kolejnych okresach. W efekcie płatnik pobiera zaliczki w takim zakresie, w jakim dokonuje wypłaty świadczeń – jeśli doszłoby do wypłaty premii za 3 miesiące – po wypłacie pobiera on zaliczkę za taki okres.

Zaliczki na podatek opłaca się do 20 dnia miesiąca po miesiącu wypłaty wynagrodzenia. Zatem w zależności od warunków zawartej umowy wynagrodzenie może być wypłacone:

- W miesiącu realizacji zlecenia (np. ostatniego dnia miesiąca) – wówczas zaliczka musi być zapłacona do urzędu do 20 dnia miesiąca po miesiącu wykonania zlecenia,

- W miesiącu następnym lub w kolejnych okresach – w dacie wskazanej w umowie – wówczas zaliczka musi zostać wpłacona do 20 dnia miesiąca po miesiącu faktycznej wypłaty,

- W innej dacie, niż ustalona jako termin zapłaty – czyli np. ze znaczną zwłoką – wówczas płatnik nie pobiera zaliczki ani nie rozlicza jej aż do daty wypłaty wynagrodzenia; nie przekazuje również z tytułu niewypłaconych kwot informacji PIT-11 czy PIT-4R.

Zaliczka na podatek, zlecenia do 200 zł

Inaczej rozliczają podatek od zlecenia podatnicy w rozliczeniu rocznym, a inaczej – płatnicy w związku z wypłatą świadczenia w trakcie roku. Płatnicy pobierają zaliczki przy uwzględnieniu 12% stopy podatkowej bez uwzględniania kwoty zmniejszającej podatek. Na wniosek zatrudnionej osoby płatnik może pobierać zaliczki według stawki 32%. Bez tego wniosku – 12% stopę stosuje się do całości zaliczek, niezależnie od ich wysokości.

Zaliczki wylicza się według następującej zasady: przychód z umowy minus koszty (20% przychodu po odliczeniu składek na ubezpieczenie emerytalne, rentowe i chorobowe) minus składki na ubezpieczenie emerytalne, rentowe i chorobowe x 12% = podatek.

Zaliczek nie pobiera się w przypadku gdy zlecenie jest realizowane w ramach działalności gospodarczej. Zaliczek nie pobiera również osoba która nie jest przedsiębiorcą i zatrudnia inną osobę (np. nianię, pracownika rolnego). Zaliczkę rozlicza i oblicza wówczas samodzielnie zatrudniony.

W przypadku wypłat z tytułu umowy zlecenie:

- na rzecz nierezydentów – podatek pobiera się ryczałtowo według stawki 20% bez zastosowania kosztów uzyskania (od czystej wartości przychodu), wypłatę ujmuje się w PIT-8AR oraz IFT-1R przekazywaną na rzecz organu skarbowego; podatnik nie uzyskuje informacji o ryczałtowym podatku,

- na rzecz nierezydentów, których pobyt w Polsce przekroczy 183 dni w roku – podatku nie pobiera się ryczałtowo (wystawia PIT-11 oraz ujmuje należne zaliczki w PIT-4R),

W przypadku wypłat na rzecz nierezydentów podatkowych (obcokrajowców) posiadających certyfikat rezydencji podatkowej stosuje się stawki wynikającej z umowy o unikaniu podwójnego opodatkowania. W przypadku przebywania ponad 182 dni na terenie RP – nadal stosuje się stawki z umowy lub ryczałtowy podatek (innymi słowy okres przebywania w RP nie zmienia rezydencji podatkowej takiej osoby).

Jeżeli natomiast kwota należności określona w umowie zawartej z osobą niebędącą pracownikiem płatnika nie przekracza 200 zł - podatek pobiera się ryczałtowo w wysokości 12% przychodu bez zastosowania kosztów uzyskania (od czystej wartości przychodu); wypłatę ujmuje się w PIT-8AR przekazywanej na rzecz organu skarbowego; podatnik nie uzyskuje informacji o ryczałtowym podatku.

Zasiłek chorobowy, rehabilitacyjny, macierzyński, diety, koszty materiałów z umowy zlecenie - PIT

Wszystkie zasiłki traktowane są jako wypłaty pochodzące z tzw. innych źródeł. W efekcie nie należy tego rodzaju wypłat łączyć i zaliczać do źródła – działalność wykonywana osobiście, jak większość przychodów z umowy zlecenie.

Zasiłki może wypłacać zarówno płatnik (jako zakład pracy zatrudniający ponad 20 pracowników) jak i organ ZUS (w pozostałych przypadkach). W przypadku organu ZUS – zaliczki na podatek z tytułu wypłat zasiłków dokonuje organ rentowy, a na koniec roku przekazuje PIT-11A lub obliczenie podatkowe PIT-40A.

Masz dochody z umowy zlecenie, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT z umowy zlecenie w Programie e-pity 2023 i wysyłaj e-PIT online >>

Jeżeli natomiast świadczenia oblicza i wypłaca zakład pracy czyli zleceniodawca – to nie pobiera on zaliczki na podatek z tego tytułu, a świadczenie jest wypłacane w kwocie brutto. Jednocześnie świadczenie pojawi się w kwocie brutto w PIT-11 zleceniobiorcy (część F, w której podaje się wyłącznie przychód).

Z końcem roku z tytułu zasiłków wypłacanych przez zakład pracy podatnik sam musi zapłacić podatek. Nie musi natomiast wpłacać zaliczki na podatek w trakcie roku.

W przypadku podróży służbowej zleceniobiorcy, kwoty wypłacane z tytułu diet oraz zwrotu kosztów podróży (do wysokości limitów ustawowych dla rozliczeń delegacji w jednostkach budżetowych) traktuje się jako zwolnione z podatku i nie trzeba ich ujmować w PIT-11, nie trzeba ich również rozliczać na koniec roku w PIT-37 lub PIT-36.

Jeśli wydatki z tytułu realizacji zlecenia ponosi zleceniodawca, to nie są one przychodem zleceniobiorcy (np. koszt materiałów, narzędzi). Nie ma podstawy, aby traktować je za przychód chyba, że po zakończeniu zlecenia staja się własnością wykonującego zlecenie. Wówczas należy je potraktować jako przychód w naturze (wycenia się go według cen rynkowych stosowanych w obrocie rzeczami lub prawami tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca ich uzyskania).

Koszty uzyskania przychodów z umowy zlecenie - PIT

Osoba zatrudniona na podstawie umowy zlecenie przychód można obniżyć o koszty uzyskania. Jest to kwota ustalona przez przepisy prawa jako teoretyczny koszt, jaki zleceniobiorca ponosi, aby można było zarobić wskazaną kwotę przychodu. Koszty można rozliczać wyłącznie w ściśle określony sposób, przy czym niezachowanie tych reguł może powodować, że koszt nie zostanie uwzględniony w przypadku kontroli:

Koszty mogą być rozliczane inaczej przez płatnika, w trakcie poboru zaliczki na podatek i inaczej przez podatnika, wypełniającego zeznanie roczne. Innymi słowy podatnik, który uzna, że przysługują mu wyższe koszty uzyskania niż te zastosowane przy poborze zaliczek przez płatnika i wykazane w PIT-11 – może zastosować wyższe koszty wpisując je po prostu do swojej deklaracji rocznej. W praktyce po prostu przepisuje on wówczas kwotę przychodu z PIT-11, a zamiast kosztów wskazanych przez płatnika wpisuje w swojej deklaracji ustalone samodzielnie koszty podatkowe.

Podstawowymi kosztami, jakie stosuje płatnik są koszty procentowe - 20%. Ustala się je jako udział (część przychodu) zleceniobiorcy. 20% obliczane jest od przychodu po odjęciu od niego pobranych przez płatnika składek na ubezpieczenie emerytalne, chorobowe i wypadkowe (jeśli obliczenie kontroluje zatrudniony, to informację o takich składkach można uzyskać od płatnika lub z ZUS). Istotne są składki należne za okres wypłacany, a nie składki faktycznie zapłacone w okresie, za który należy się wypłata. Jeśli wypłacana jest kwota obejmująca kilka miesięcy, to składki podejmowane w celu obliczenia kosztów sumuje się (np. zlecenie 3 miesiące – koszty 20% od całej umowy obliczane od przychodu za 3 miesiące minus składki za 3 miesiące). W przypadku, gdy składki nie występują, np. zleceniobiorca nie podlega składkom – po prostu się ich nie odlicza.

Część zleceniobiorców może podwyższać koszty ponad wartość 20%. Po pierwsze dotyczy to grupy osób, które ponoszą faktyczne koszty w celu realizacji zlecenia, wydatki te dokumentują i koszty te przekraczają przyjętą kwotę kosztów procentowych - 20%. W takim przypadku nie można zobowiązać płatnika (zleceniodawcy) do stosowania kosztów faktycznie ponoszonych – płatnik nalicza koszty standardowe wypłaca wynagrodzenie po odliczeniu zaliczki na podatek obniżonej o takie koszty, a na koniec roku przy obliczeniu podatku za dany rok podatnik samodzielnie sumuje koszty faktycznie poniesione w danym roku i wpisuje je w pozycje „kosztów uzyskania przychodów z tytułu działalności wykonywanej osobiście”. Przy stosowaniu kosztów faktycznych warto pamiętać o tym, by ich poniesienie wynikało bezpośrednio z zawartej umowy - zapisy umowy powinny zatem przewidywać, że zleceniobiorca zapewnia w szczególności (i tu wymienione powinny być wydatki ponoszone przez niego). Daje to podstawę do bezpiecznego ponoszenia wydatków w celu uzyskania, zachowania lub zabezpieczenie źródła przychodów. Wydatki ujmuje się w dacie wystawienia dokumentu potwierdzającego ich poniesienie, potwierdzającego co najmniej następujące dane:

- dane nabywcy i sprzedawcy

- datę poniesienia kosztu

- wysokość poniesionego wydatku (wydatek winien być faktycznie poniesiony, a nie jedynie należny)

- cel wydatku, czyli co jest przedmiotem transakcji.

Faktury nieopłacone nie stanowią podstawy do rozliczenia kosztów podatkowych, liczy się data faktycznego wydatku poniesionego w celu realizacji zlecenia.

Istnieje grupa zleceniobiorców, która w związku z wykonywaniem zlecenia korzysta z praw autorskich i pochodnych lub przenosi takie prawa na zleceniobiorcę. W takich przypadkach koszty procentowe ustala się na poziomie wyższym – 50% uzyskanego przychodu. Dla zastosowania tego rodzaju kosztów z umowy o współpracy powinno wynikać, jaka część wynagrodzenia obejmuje czynności autorskie (wykorzystujące prawa autorskie) a jaka część jest wykonywaniem standardowych czynności nie prowadzonych z wykorzystaniem takich praw. Dodatkowo, poza wynagrodzeniem ze zlecenia zleceniobiorca może otrzymywać kwoty za inne czynności, dla których zastosowanie znajdują koszty 50%.

W umowach zlecenie, których przedmiotem jest wykonanie utworu, strony powinny wyraźnie postanowić, że przedmiotem zamówienia jest właśnie dobro niematerialne, podlegające ochronie na mocy ustawy o prawie autorskim i prawach pokrewnych, po czym po wykonaniu zlecenia – określonej formy utworu następuje przeniesienie jego praw na zleceniodawcę. Zlecenie nie polega na utworzeniu utworu, lecz na wykonaniu określonych czynności, do których mogą być wykorzystywane prawa autorskie i prawa pokrewne i odpowiednio przeniesienie praw po raz kolejny powoduje korzystanie z takich praw po stronie zleceniobiorcy. Należy pamiętać, że inaczej niż w przypadku umowy o pracę – samo wykonanie zlecenia nie powoduje przeniesienia jakichkolwiek prac do zlecanych prac, niezbędna jest dodatkowa umowa w tym zakresie lub dodatkowe klauzule o prawach autorskich w zawartej umowie. Dwukrotnie zatem powstaje podstawa do działań (wypłaty wynagrodzenia) na podstawie praw autorskich i dwukrotnie – rozliczanie 50% kosztów.

Przykład:

Zlecenie polega na tworzeniu kodu programistycznego zgodnie z wytycznymi zleceniodawcy i prowadzeniu prac programistycznych przez zleceniobiorcę. W umowie stwierdzono, że w ramach zleconych prac 20% z nich wykonywanych jest bez wykorzystania praw autorskich a 80% - wymaga korzystania z nich. W trakcie tych prac powstaje utwór, do którego zleceniodawca nie nabywa automatycznie praw – przeniesienie praw do utworu następuje na podstawie osobnej umowy, do której również zastosowanie mają 50% koszty podatkowe.

Masz dochody z umowy zlecenie, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT z umowy zlecenie w Programie e-pity 2023 i wysyłaj e-PIT online >>

Ustalając koszty 50% należy pamiętać, że:

- Wyłącznie określone zawody uprawnione są do korzystania z kosztów autorskich,

- Maksymalna kwota kosztów 50-procentowych, jakie można wykorzystać rocznie, wynosi 120.000 zł ze wszystkich umów, jakie w ciągu roku objęte są 50% kosztami; nadwyżka ponad tę kwotę – chociażby związana była z przychodami autorskimi, nie jest objęta żadnymi kosztami (również nie stosuje się do niej 20% tradycyjnych kosztów z umowy zlecenie).

Inaczej sytuacja wygląda w przypadku opodatkowania ryczałtowego umów zlecenie (umowy do 200 zł, zlecenia zawarte z nierezydentami). W ich przypadku kosztów uzyskania nie stosuje się. Ryczałt płacony jest od całej wartości przychodu wskazanego w umowie, nie obniża się go również o składki na ubezpieczenia społeczne.

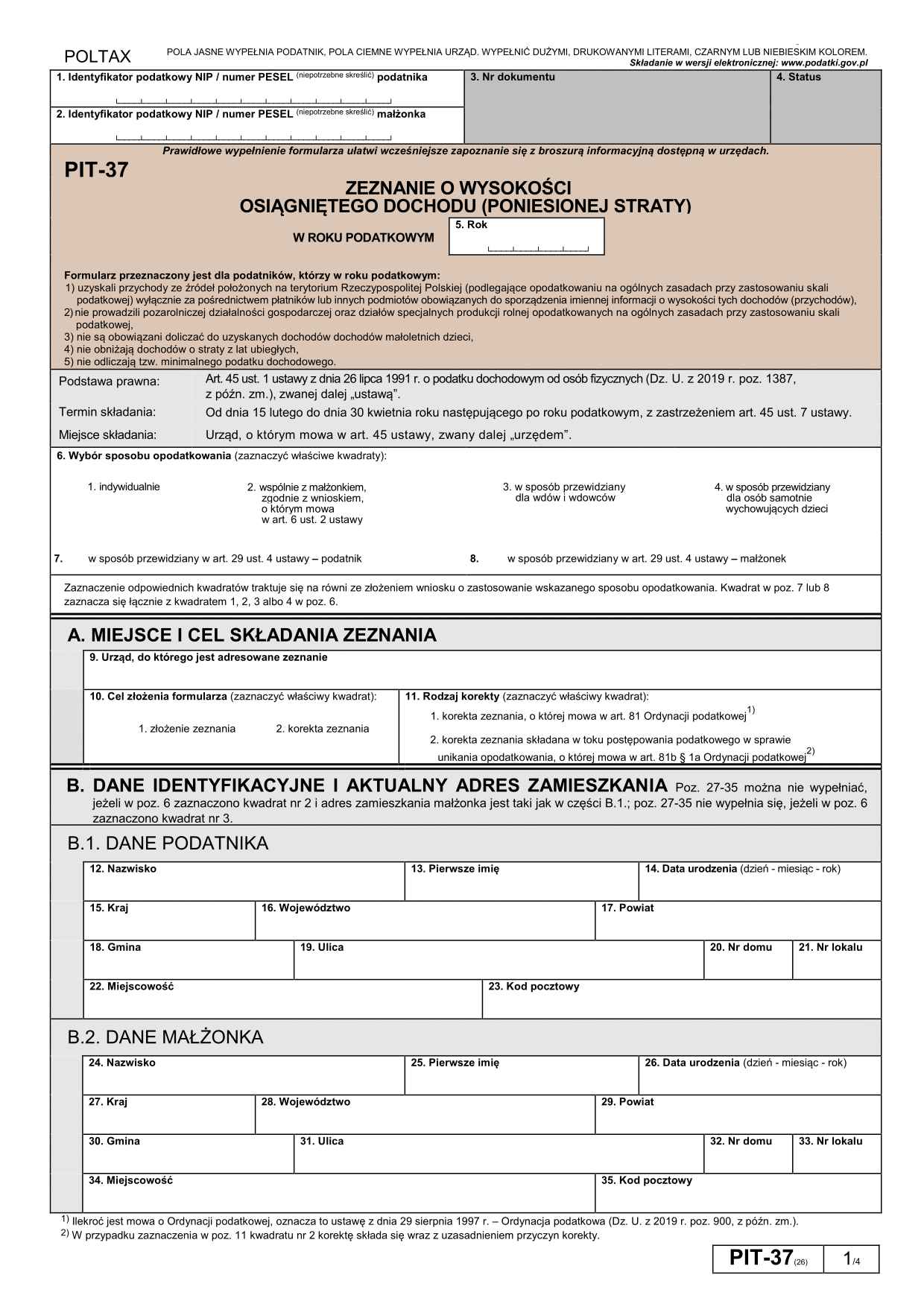

Roczna deklaracja PIT - umowa zlecenie

Deklaracja PIT zawierać będzie informację o umowie zlecenie w wierszu „działalność wykonywana osobiście”. Jeżeli jest to jedyny tytuł, z jakiego podatnik uzyskuje przychody, wypełnić powinien PIT-37. PIT-37 za 2023 r. wypełnić można również w przypadku, gdy samodzielnie opłacało się zaliczki na podatek od świadczeń z ZUS.

Typowa sytuacje to przepisanie kwot z PIT-11 do PIT-37 w te same rubryki (te same źródła przychodów).

Ze względu na to, że płatnik (zleceniodawca) nie może w trakcie poboru zaliczek na podatek rozliczać kwoty zmniejszającej podatek, więc przy rozliczeniu rocznym można ją ująć w całości (3.600 zł).

W przypadku wypłaty zasiłku społecznego, do którego uprawnienie wynika z umowy zlecenie, podatnik otrzyma PIT-11A z ZUS, a jeśli wypłacającym byłby pracodawca – od pracodawcy. Zasiłki z ZUS zostaną przekazane na PIT-11A i należy je wykazać w wierszu „inne źródła przychodów”. ZUS obniży wypłacane zasiłki o kwotę zaliczki na podatek. Do wypłacanych kwot zasiłków (chorobowego i rehabilitacyjnego) z umowy zlecenie nie stosuje się kosztów podatkowych, obniża się je natomiast o zaliczkę na podatek. Nie stanowią one podstawy do naliczania składek społecznych i zdrowotnych.

Umowa zlecenie, stanowi również podstawę nabycia prawa, a następnie wypłaty innych rodzajów świadczeń i zasiłków. Są one wypłacane przez odpowiedni instytucje (ZUS, Urząd Pracy), a ich oskładkowanie i opodatkowanie nie jest już zależne od samej umowy zlecenie. Z zasady kwoty takich świadczeń – zasiłków podlegają wykazaniu w poz. Inne źródła przychodów. Wystąpić mogą jednak przypadki, gdy kwoty te zwolnione są z podatku – wówczas organ nie wystawia z tytułu ich wypłaty informacji podatkowej, a podatnik nie musi ująć w deklaracji PIT-37.

Jeżeli zleceniobiorca nie został objęty dobrowolnym ubezpieczeniem chorobowym, wówczas w deklaracji podatkowej nie rozlicza zasiłków chorobowego czy rehabilitacyjnego.

Zasiłki od pracodawcy nie są obniżane o koszty uzyskania przychodów oraz o zaliczkę na podatek dochodowy. W efekcie, w rozliczeniu podatkowym podatnik samodzielnie opodatkowuje wypłacone zasiłki. O ich wysokości informuje go płatnik na PIT-11. Do samodzielnie opodatkowywanych zasiłków nie stosuje się kosztów uzyskania przychodów.

Wypłaty z umowy zlecenie oraz wypłacane zasiłki z ubezpieczenia przez zleceniobiorcę za 2023 r. ująć należy w PIT-37. Jeżeli podatnik będzie posiadał inne rodzaje świadczeń rozliczanych samodzielnie – czyli bez pośrednictwa płatników – wówczas kwoty te łącznie z kwotami z umowy zlecenie wykaże w deklaracji PIT-36.

Zlecenia od zagranicznego zleceniodawcy opodatkowane są samodzielnie w Polsce. Jeśli wykonywane są za granicą – należy wpłacić zaliczki na podatek każdorazowo po powrocie do kraju, nie później niż 20 dnia miesiąca po miesiącu powrotu. W przypadku wykonywania zlecenia na rzecz zagranicznego zleceniodawcy na terytorium kraju – zaliczki płacić należy na bieżąco, po 20 dnia miesiąca po miesiącu uzyskania przychodu. Stosować należy polskie koszty uzyskania przychodów. Do wynagrodzeń uzyskiwanych za granicą zastosowanie znajduje zwolnienie podatkowe, w Polsce odliczany 30% diety przewidzianej dla danego kraju, za każdy dzień wykonywania takiego zlecenia poza granicami RP. W przypadku wypłat z zagranicy do deklaracji PIT-36 dołączyć należy załącznik PIT/ZG.

Wynagrodzenie z umów zlecenie pozwala na korzystanie z ulg podatkowych odliczanych od dochodu i od podatku (poza ulgami przeznaczonymi dla prowadzących przedsiębiorstwo, np. ulgą na badanie i rozwój). Dopuszczalne jest rozliczenie się z umowy zlecenie łącznie z małżonkiem lub jako osoba samotnie wychowująca dziecko.

Jeśli z tytułu zlecenia wypłacane są kary umowne lub odszkodowania, odsetki za zwłokę w wypłacie – to jeśli tylko są opodatkowane ująć je należy w poz. inne źródła przychodów a nie należy ich doliczać do przychodów ze zlecenia. Zwolnienie z podatku nie dotyczy m.in. odszkodowań wynikających z zawartych umów lub ugód innych niż ugody sądowe. Nie stosuje się zwolnień z podatku do wypłacanych odsetek za zwłokę, kar umownych itp.

Zawarcie prywatnie umowy zlecenie nie ogranicza możliwości przejścia na samozatrudnienie (prowadzenie firmy), a w efekcie nie ogranicza opodatkowania się różnymi metodami oraz świadczenia czynności na rzecz byłego lub obecnego zleceniodawcy. Możliwe jest zatem w tym samym roku zawrzeć umowę zlecenie (rozliczaną w PIT jako działalność wykonywana osobiście) oraz jednocześnie uzyskać przychód z działalności gospodarczej lub spółki osobowej z tytułu zawarcia w ich ramach - zleceń.

Zlecenie nie jest też ograniczone co do przedmiotu świadczenia w stosunku do działalności gospodarczej, tzn. można robić tych samych czynności na podstawie umowy cywilnoprawnej oraz poprzez rozpoczętą działalność gospodarczą. W takim przypadku całość wynagrodzenia należy rozliczyć poprzez prowadzone przedsiębiorstwo. Przepisy prawa podatkowego nie zabraniają podatnikowi prowadzącemu działalność gospodarczą możliwości równoczesnego uzyskiwania przychodów z tytułu umów zlecenia, kwalifikowanych jako przychody z działalności wykonywanej osobiście, nawet gdy te się będą pokrywały swym zakresem. Stanowisko takie zajął Dyrektor Izby Skarbowej w Katowicach w interpretacji indywidualnej z dnia 02.02.2017 r. nr 2461-IBPB-1-1.4511.597.2016.2.ZK. Można zatem w PIT rocznym wykazać przychody ze zlecenia rozliczane w dwóch osobnych wierszach.

Może się wreszcie zdarzyć, że przychody z umowy zlecenia pochodzą z umowy zawartej z osobą fizyczną nieprowadzącą działalności gospodarczej. Ująć je wówczas należy jako przychód z tzw. innych źródeł. Jedynie gdy zleceniodawcą byłby wynajmujący lokal (np. umowa o sprzątanie wynajmowanej nieruchomości, mycia okien, wyceny takiej nieruchomości itp.), wówczas przychód ten jest w deklaracji PIT rozliczany w ramach działalności wykonywanej osobiście (jedynie podatek jest płacony samodzielnie przez zleceniobiorcę). W konsekwencji zleceniodawca nie pełni obowiązków płatnika a przychód należy samodzielnie rozliczyć – wyłącznie w PIT-36 (nie można złożyć z tego tytułu PIT-37).

Masz dochody z umowy zlecenie, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT z umowy zlecenie w Programie e-pity 2023 i wysyłaj e-PIT online >>

Umowa zlecenie upoważnia do korzystania z rozliczenia wspólnie z małżonkiem lub jako samotnie wychowujący dziecko. Dopuszczalne jest korzystanie ze wszystkich ulg podatkowych, pod warunkiem posiadania odpowiedniej dokumentacji lub poniesienia wydatków uprawniających do tych ulg. Możliwe jest również przekazanie 1,5% podatku od zapłaconej zaliczki lub podatku wykazywanego na koniec roku w PIT-37 lub PIT-36. Rozliczenie złożyć można samodzielnie (elektronicznie lub w wersji wydrukowanej), jak również korzystając z usługi Twój e-PIT.

Druki związane z umową zlecenie na druki-formularze.pl: wzór umowy zlecenie, rachunek u. zlecenie, rachunek zlecenie do 200 zł. >

Kalkulator wynagrodzeń - sprawdź ile dostaniesz "na rękę" >

kalkualtor wynagrodzenia - samozatrudnienie >