W latach 2018-2025 r. stawka ryczałtowego podatku od przychodów z czynszu najmu wynosi 8,5% pod warunkiem, że jego wartość nie przekracza 100.000 zł. Po przekroczeniu tej kwoty, stawka rośnie do 12,5%. Wyjątkiem jest sytuacja obejmująca lata 2023 - 2025 dotycząca najmu małżonków, którzy złożyli wniosek o opodatkowanie całości przychodów z najmu u jednego z nich. Wówczas limit ten u tego małżonka wynosi 200.000 zł.

Nie musisz liczyć podatku w PIT-28 za 2024 od najmu ręcznie. Sprawdź wysokość Twojego podatku kompleksowo z uwzględnieniem wszystkich ulg i odliczeń. Zadbaj o najniższy podatek i najszybszy zwrot do 45 dni! Wylicz podatek z najmu od razu w Programie e-pity 2024 teraz i wyślij PIT online

Limit 100.000 zł dotyczy całego roku kalendarzowego i wszystkich posiadanych i wynajmowanych przez podatnika nieruchomości, np. lokale, grunty, mieszkania, budynki. Obejmuje również wszelkie rodzaje umów – tzn. najem, podnajem, dzierżawę, poddzierżawę oraz umowy podobne. Decydującym jest suma przychodów ze wszystkich tych tytułów.

Jeżeli jednocześnie podatnik prowadzi działalność opodatkowaną 8,5% stawką podatku oraz najem prywatny, to mogą go obowiązywać dwa niezależne od siebie limity 100.000 zł, po którego przekroczeniu należy zastosować 12,5% stawkę podatku:

Stanowisko o dwóch niezależnych limitach ryczałtu wynika z interpretacji KIS z 8.08.2022 r. (sygn. akt 0112-KDWL.4011.527.2022.1.EB) oraz interpretacji z 29.03.2024 r., sygn. 0114-KDIP3-2.4011.90.2023.5.MJ. Takie stanowisko podkreśla dodatkowo art. 12 ust. 14 zgodnie z którym w przypadku osiągania przez podatnika przychodów z pozarolniczej działalności gospodarczej, również gdy działalność ta jest prowadzona w formie spółki, oraz przychodów, o których mowa w art. 6 ust. 1a (tj. najmu prywatnego), kwota przychodów dotyczy odrębnie przychodów osiąganych z tych źródeł przychodów.

Podatnik nie ma możliwości w trakcie roku podjąć decyzji o rezygnacji z najmu na zasadach ryczałtowych. Stąd już na początku roku powinien ustalić wartość przychodu w taki sposób, by nie przekroczyć limitu 100.000 zł. Nie ma również konieczności zgłaszania opodatkowania najmu w formie ryczałtu. Za równoznaczne z dokonaniem wyboru opodatkowania w formie ryczałtu uznaje się bowiem pierwszą w roku podatkowym wpłatę na ryczałt od przychodów ewidencjonowanych z tego tytułu, a jeżeli pierwszy taki przychód podatnik osiągnął w grudniu roku podatkowego - złożenie zeznania PIT-28. Należy jedynie pamiętać, że wybór, czyli płatność - nastąpić musi w określonych terminach - do 20 dnia miesiąca następującego po miesiącu osiągnięcia pierwszego w danym roku przychodu z najmu, a jeśli przychód wystąpił w grudniu - do końca roku podatkowego.

Oświadczenie o wyborze najmu poprzez płatność ma również swoje negatywne konsekwencje - należy pamiętać, aby prawidłowo opisywać przelewy i nadawać im właściwy tytuł.

Przykład

W 2024 r. podatnik rozpoczął najem w trakcie roku, pierwszy przychód uzyskał 10 lipca. Miał zamiar rozliczać się ryczałtem - dokonał płatności opisując ją w tytule przelewu jako PIT-36, gdyż rozlicza się ogólnie na zasadach ogólnych i nie wiedział, że tytuł należy zmienić. Podatnik utracił prawo do ryczałtu.

Uwaga

Od 2021 r. prowadzenie najmu w formie ryczałtu zmusza do identyfikowania przelewu jako "PPE" (tytuł przelewu do US; w 2020 identyfikator ten mógł też brzmieć "PIT-28"). Jeśli podatnik pomyli tytuł przelewu to wyjaśnienie przed urzędem nie będzie prowadziło do zmiany formy opodatkowania i korzystania z formy ryczałtowej.

Jeśli najem chcesz rozliczać ryczałtem w ramach prowadzonej działalności gospodarczej, musisz złożyć w tym zakresie odpowiednie oświadczenie, a nie jedynie dokonać pierwszego przelewu podatkowego w roku na poczet rozliczeń ryczałtu. Taki przelew dotyczy wyłącznie tych podatników, którzy rozliczają najem prywatnie, poza działalnością gospodarczą.

Pamiętaj!

Dla zastosowania do określonego przychodu wyższej stawki (12,5%), decydującym jest data uzyskania przychodu z najmu – za którą uznaje się termin uzyskania przychodu (liczyć należy przychody faktycznie otrzymane lub postawione do dyspozycji).

Ustalając przychód z najmu opodatkowanego ryczałtem wyłączyć można wszelkie opłaty za media ponoszone w imieniu najemcy o ile umowa wskazuje na wyszczególnienie tych wydatków z ogólnych kosztów najmu (z ogólnej opłaty za najem) i przenosi je na najemcę (wynajmujący może przyjąć płatności i dokonać ich w imieniu i na rachunek najemcy). W takim przypadku obliczając limit 100.000 zł, podatnik winien ewidencjonować jako przychód - wyłącznie czysty zarobek, po odjęciu od niego opłat administracyjnych i za media. Jeżeli natomiast najemca ponosi jedną, łączną wartość czynszu najmu – wówczas przychód u wynajmującego stanowi całe wskazane w umowie wynagrodzenie.

Sprawdź zmiany w ryczałcie ewidencjonowany od 2024 roku

Począwszy od 2024 r. korzystanie z ryczałtu wydaje się znacznie bardziej atrakcyjne i możliwe. Warto rozważyć zmianę zasad rozliczeń - sprawdź nowy ryczałt od 2024 r.

Poradnik PIT wynajmującego

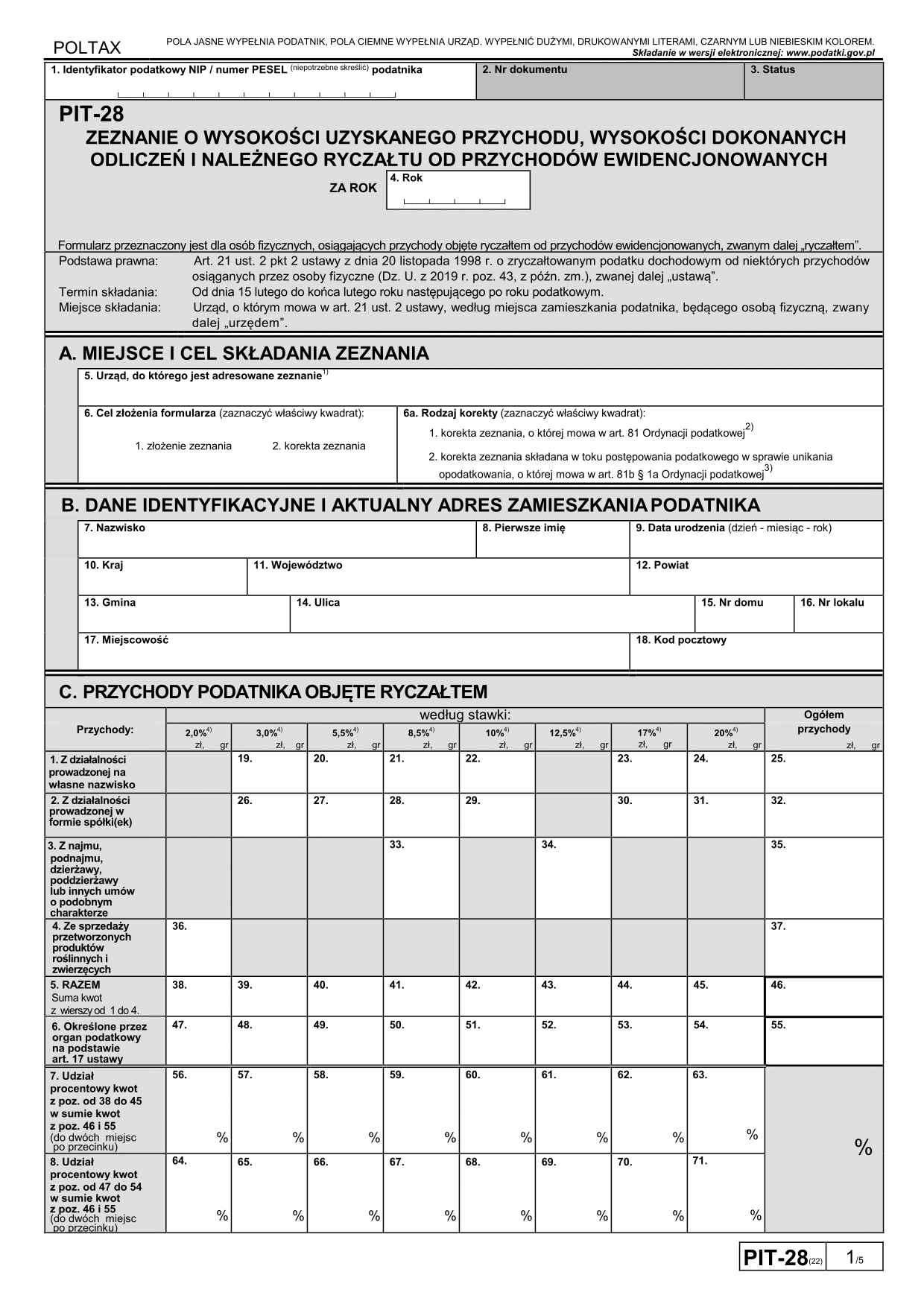

Poradnik PIT-28