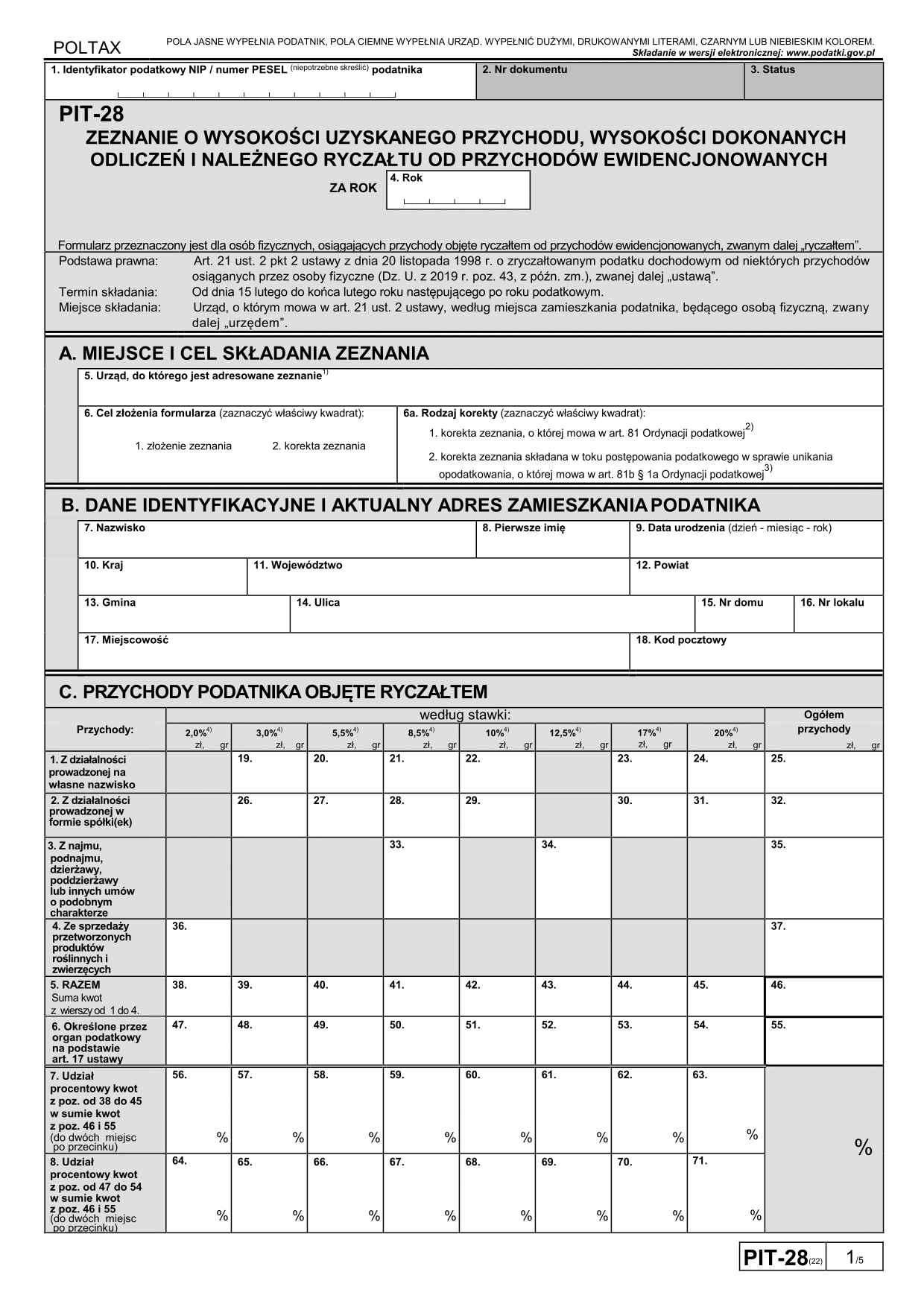

Deklaracja PIT 28: ryczałt ewidencjonowany

Deklarację PIT 28 wypełniało się, jeżeli w roku podatkowym uzyskłeś przychody opodatkowane w formie zryczałtowanego podatku od przychodów ewidencjonowanych z tytułu:

- pozarolniczej działalności gospodarczej lub

- umowy najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze, rozliczanych poza działalnością gospodarczą (wynajem prywatny).

PIT-28 do kiedy - termin rozliczenia

Podatnicy zryczałtowanego podatku od przychodów ewidencjonowanych – składają PIT-28 za 2019 rok do 2 marca 2020 roku (poniedziałek).

Do kiedy rozliczyć PIT - kalendarz podatnika >

W prosty i szybki sposób możesz wystawić korektę PIT za 2019 rok w Programie e-pity. Uruchamiając aktualną wersję program zmień rok podatkowy na 2019 (prawy górny róg aplikacji), kliknij kreator i wybierz w sekcji “Zaznacz cel składania zeznania” > korekta zeznania. Wypełnij deklarację według stanu uwzględniającego Twój stan faktyczny na moment składania korekty, jeżeli wypełniałeś deklarację PIT pierwotną w Programie e-pity popraw tylko pozycje, które korygujesz, usuń lub dopisz nowe. Pobierz lub uruchom online Program e-pity i skoryguj Twój e-PIT za 2019 - zmieniając rok podatkowy na 2019 >>

Wybór ryczałtowej formy opodatkowania

Deklaracja będzie Cię zatem dotyczyć, jeżeli do 20 dnia miesiąca następującego po miesiącu uzyskania pierwszego w roku podatkowym przychodu z działalności gospodarczej lub najmu/dzierżawy, złożyłeś pisemne oświadczenie o wyborze tego sposobu opodatkowania. Termin ten obowiązuje zarówno, gdy zmieniasz działalność dotychczas prowadzoną i opodatkowaną inną metodą jak i gdy rozpoczynasz prowadzenie pozarolniczej działalności gospodarczej w trakcie roku podatkowego.

Prawo do ryczałtu przysługuje na cały rok podatkowy. W roku kolejnym prawo to nie występuje, jeżeli podatnik przekroczy limit przychodu 250.000 euro (po przeliczeniu na złotówki). Podatnik w trakcie roku może jednak utracić prawo do ryczałtu w związku z rozszerzeniem przedmiotu działalności o czynności, których nie można rozliczać ryczałtem lub w związku z wykonywaniem czynności na rzecz byłego lub obecnego pracodawcy przez określony czas od momentu podjęcia działalności. Przekroczenie limitu przychodów w trakcie roku podatkowego nie powoduje bezpośredniego przejścia na zasady ogólne. Za dany rok podatkowy, nawet po przekroczeniu limitu, składasz deklarację PIT 28. Dopiero za rok przyszły wyłączone będzie rozliczenie ryczałtem. Jeżeli w trakcie roku podatkowego naruszysz zasady prowadzenia działalności opodatkowanej na zasadach ryczałtu, podatek według zasad ogólnych opłacasz od dnia naruszenia tych zasad. Tym samym za czas wcześniejszy przychody opodatkowujesz, składając deklarację PIT 28.

Jeżeli wykonywałeś w ramach stosunku pracy lub spółdzielczego stosunku pracy czynności wchodzące w zakres działalności podatnika lub spółki opodatkowanej ryczałtem – składasz PIT 28, jeżeli w danym roku podatkowym nie wykonujesz już tej sprzedaży lub usług na rzecz byłego pracodawcy. Możesz jednak na rzecz swojego byłego pracodawcy świadczyć usługi inne niż wchodzące w skład czynności wykonywanych na podstawie stosunku pracy. W takim przypadku nadal możesz opłacać podatek w formie zryczałtowanej i składać deklarację PIT 28.

Różne formy przychodów a ryczałt

Nie możesz łączyć opodatkowania ryczałtem w spółce z innymi formami opodatkowania stosowanymi przez pozostałych wspólników. Innymi słowy – wybór formy zryczałtowanej dotyczy wszystkich wspólników spółki cywilnej lub jawnej.

Nie rozliczasz się na deklaracji PIT 28, jeżeli prowadzisz działalność w formie spółki i jest to spółka inna niż spółka cywilna lub jawna.

Nie rozliczasz się na deklaracji PIT 28, jeżeli osiągasz dochody z najmu lub dzierżawy wykonywanych w formie działalności gospodarczej. Rozliczysz natomiast na PIT 28 najem lub dzierżawę realizowaną prywatnie poza działalnością.

Możesz składać PIT 28 łącznie z innymi deklaracjami. Jeżeli rozliczasz inne źródła przychodów, niż opodatkowane w formie ryczałtu od przychodów ewidencjonowanych – składasz dodatkowo inne formularze (PIT 36, PIT 37, PIT 36L, PIT 38).

Możesz rozliczać się z prywatnej działalności – na deklaracji PIT 36, a w formie spółki – na deklaracji PIT 28.

Możesz prowadzić działalność gospodarczą na zasadach ogólnych (złożyć PIT 36), a przychody z najmu prywatnego opodatkować ryczałtowo (i rozliczyć na deklaracji PIT 28).

PIT 28 a łączne opodatkowanie z małżonkiem

Deklaracji PIT 28 nie złożysz łącznie z małżonkiem. Nie ma możliwości opodatkowania łącznego w formie ryczałtu od przychodów ewidencjonowanych. Małżonkowie rozliczający przychody ze wspólnej własności, posiadania lub użytkowania rzeczy składają niezależnie dwie deklaracje PIT 28.

Opodatkowanie ryczałtem wyłącza możliwość rozliczenia się łącznie z małżonkiem lub z dzieckiem. Chodzi o taką styaucję, gdy część przychodów opodatkowana jest ryczałem, a część na zasadach ogólnych. Wówczas również tych przychodów opodatkowanych na zasadach ogólnych nie można rozliczyć łącznie z małżonkiem i dzieckiem. Ryczał wyłącza taką preferencję. Wyjątkiem jest rozliczenie przychodu z najmu, podnajmu, dzierżawy lub poddzierżawy ryczałtem - ten rodzaj przychodów opodatkowanych ryczałtowo nie pozbawia prawa do wspólnego rozliczania innych przychodów (tych opodatkowanych na zasadach ogólnych, np. z tytułu umowy o pracę).

Do opodatkowania ryczałtem stosuje się odliczenia od dochodu i od podatku. Łącznie z deklaracją złożysz zatem również PIT O, PIT D.

Rozliczający ryczałt nie wykazują straty podatkowej, ponieważ podatek płacą od przychodu bez stosowania kosztów podatkowych. Mają jednak prawo odliczać stratę uzyskaną wcześniej – przed zmianą formy opodatkowania na ryczałtową. W ich przypadku obniża się przychód.

więcej o odliczeniu rozliczeniu straty podatkowej >

Jeśli podatnik zdecyduje się na wypełnianie PIT-28S i skreśli pozostałą część nazwy oznacza to, że deklarację wypełnia jako przedsiębiorstwo w spadku, a podpisujący deklarację – sprawuje zarząd sukcesyjny lub jest jedną z osób, które zarządzają podmiotem oznaczanym jako przedsiębiorstwo w spadku. PIT z oznaczeniem S składany jest w związku z rozliczeniami osoby fizycznej (wspólnika spółki osobowej lub cywilnej) prowadzącego działalność gospodarczą. Dotyczy ono rozliczeń podatkowych przedsiębiorstwa dokonywanych po śmierci osoby będącej przedsiębiorcą.

Więcej poradnik PIT-28S – spadek firmy/ przedsiębiorstwa >