W zeznaniu za 2023 r. istnieje możliwość korzystania z ulgi dla samotnie wychowujących rodziców.

Jak rozliczyć się jako rodzic samotnie wychowujący dziecko?

Masz dziecko i chcesz zaoszczędzić na podatkach? Nic prostszego. Deklarację podatkową PIT osoby samotnie wychowującej dzieci wypełnia się inaczej niż standardowy druk osoby samotnej. Dzięki takiej formie rozliczenia oszczędzisz na kwocie wolnej od podatku, którą wykażesz dwukrotnie. Oszczędzić można nawet do dwukrotności kwoty zmniejszającej podatek, czyli 2x3600 zł (kwota oszczędności zależeć będzie od tego, jaką kwotę dochodu deklaruje osoba samotnie wychowująca dziecko). Ponadto będziesz mógł zarobić dwa razy więcej niż dotychczas, a mimo to będziesz opodatkowany według stawki 12%, a nie 32%.

Samotnie wychowujesz dzieci nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT w Programie e-pity 2024 i wysyłaj ePIT online >>

Co to znaczy wychowujący samotnie

Rozliczenia na korzystnych zasadach dokonać możesz, jeżeli jesteś osobą samotnie wychowującą dziecko. Oznacza to, że faktycznie w roku podatkowym samodzielnie (bez pomocy innych osób) wychowujesz dziecko oraz jesteś:

- panną,

- kawalerem,

- wdową,

- wdowcem,

- rozwódką,

- rozwodnikiem,

- osobą, w stosunku do której orzeczono separację

- osobą, której małżonek został pozbawiony praw do wychowania dzieci (władzy rodzicielskiej) lub

- osobą, której małżonek odbywa karę pozbawienia wolności.

Pamiętaj

Rozliczając się jako samotnie wychowujący dziecko zachowujesz prawo do wszystkich ulg, które przysługują Ci, gdybyś składał lub składała druk standardowo. Masz zatem prawo m.in. do rozliczenia ulgi na dzieci (prorodzinnej). Co więcej, osoba samotna może z tej ulgi korzystać na jeszcze dogodniejszych zasadach niż inni rodzice.

Zgodnie ze stanowiskiem prezentowanym przez organy podatkowe, przysługuje Ci status osoby samotnie wychowującej jedynie, gdy w trakcie roku nie korzystasz przy wychowaniu dziecka z pomocy innych osób. Powyższe powoduje, że nie skorzystasz z tej formy rozliczenia, gdy prowadzisz wspólne gospodarstwo domowe z drugim z rodziców, konkubentem nie będącym rodzicem dziecka lub małżonkiem nie będącym rodzicem dziecka lub z własnymi rodzicami, którzy pomagają przy wychowaniu dziecka. Inaczej w tej kwestii wypowiadają się sądy, które pozwalają na wspólne zamieszkiwanie lub pozostawanie w związku nieformalnym uznając, że nie oznacza ono jeszcze pozbawienia prawa do tej formy rozliczenia. Rozliczenie jako samotny rodzic nie ma zastosowania do osoby, która wychowuje wspólnie z drugim rodzicem albo opiekunem prawnym co najmniej jedno dziecko, w tym również gdy dziecko jest pod opieką naprzemienną, w związku z którą obydwojgu rodzicom zostało ustalone świadczenie wychowawcze zgodnie z art. 5 ust. 2a ustawy z dnia 11 lutego 2016 r. o pomocy państwa w wychowywaniu dzieci (Dz. U. z 2019 r. poz. 2407 oraz z 2021 r. poz. 1162, 1981 i 2270).

Rozliczenie samotnego rodzica w 2024 r. (za przychody z 2023 r.)

Korzystając z rozliczenia dla osoby samotnie wychowującej dziecko obliczenia podatku dokonuje się od połowy dochodów czyli tzw. podstawy opodatkowania. W praktyce oznacza to, że od połowy kwoty netto (po odjęciu od niej ulg podatkowych) ustalany jest podatek. Po obliczeniu podatku od takiej kwoty i odjęciu od niej tzw. kwoty zmniejszającej podatek w podwójnej wysokości, podatek ten mnoży się razy dwa - dzięki takiej konstrukcji u osoby samotnie wychowującej dziecko można skorzystać z niższej stawki podatkowej (połowa dochodów, czyli niższa podstawa opodatkowania powoduje, że stosuje się stopę podatku właściwą dla tej połowy, czyli w wielu przypadkach zamiast 32% jest to podatek według stopy 12%) oraz odliczyć wyższą kwotę zmniejszającą podatek.

W rozliczeniu roku 2023 na kwocie zmniejszającej podatek samotni rodzice zaoszczędzić mogą nawet do dwukrotności 3600 zł (2x 3600 zł).

Samotnie wychowujesz dzieci nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT w Programie e-pity 2024 i wysyłaj ePIT online >>

Dodatkowo drugą część kwoty zmniejszającej podatek (czyli drugie 3600 zł) samotni rodzice zaoszczędzą korzystając z rozliczenia z dzieckiem i przejmując możliwość odliczenia kwoty zmniejszającej podatek przysługującej dziecku - zatem rodzic w zakresie swoich zarobków będzie dwuktornie korzystał z odliczenia kwoty 3600 zł. W efekcie na rozliczeniu jako samotnie wychowujący może zaoszczędzić nawet 2x3600 zł.

Ulga prorodzinna i wartość dochodów samotnie wychowującego

Jeśli jesteś osobą samotną (nie pozostającą w związku małżeńskim lecz wychowujesz dziecko z pomocą partnera), to Twoje dochody nie mogą przekroczyć 56.000 zł (w przypadku dziecka niepełnosprawnego - dochód nie ma znaczenia). Jeżeli jednak samotnie (czyli już bez pomocy partnera) wychowujesz małoletnie dziecko lub dziecko uczące się do ukończenia 25 roku życia (które nie uzyskuje więcej niż 19 061,28 zł dochodu) lub niepełnosprawne pobierające zasiłek rodzinny lub rentę socjalną, wystarczy, że kwota Twojego dochodu nie przekroczy 112.000 zł. W przypadku dziecka z orzeczeniem o niepełnosprawności ulga prorodzinna jako samotnemu rodzicowi (zarówno wychowującemu dziecko z pomocą jak i bez pomocy partnera) przysługuje Ci niezależnie od wysokości Twoich dochodów lub łącznych dochodów Twoich i partnera/opiekuna.

Jeśli jesteś rodzicem samotnie wychowującym dwójkę lub więcej dzieci, korzystać z ulgi możesz niezależnie od wartości dochodów, stąd też nie ma ograniczeń przy korzystaniu z odliczenia od podatku pełnej wartości ulgi.

| Ulga prorodzinna – 2022 – osoby samotne |

|

Mam

|

Odliczę - miesięcznie

|

Łącznie – na miesiąc

|

Odliczę – rocznie

|

Łącznie – rocznie

|

Uwagi

|

|

1 dziecko

|

92,67 zł

|

92,67 zł

|

1112,04 zł

|

1112,04 zł

|

Samotny zarabia do 56.000 zł, jeśli samotny pozostaje wdową, wdowcem, rozwódką, rozwodnikiem, panną kawalerem, osobą, w stosunku do której orzeczono separację lub której małżonek został pozbawiony praw rodzicielskich lub odbywa karę pozbawienia wolności i samotnie wychowuje dziecko - do 112.000 zł

|

|

1 dziecko

2 dziecko

|

92,67 zł

92,67 zł

|

185,34 zł

|

1112,04 zł na dziecko,

|

2224,08 zł

|

Bez ograniczeń dochodu

|

|

1 dziecko

2 dziecko

3 dziecko

|

92,67 zł

92,67 zł

139,01 zł

|

324,35 zł

|

1668,12 zł na trzecie dziecko, po 1112,04 na 1 i 2 dziecko,

|

3892,2 zł

|

|

1 dziecko

2 dziecko

3 dziecko

4 dziecko

|

92,67 zł

92,67 zł

139,01 zł 185,34 zł

|

509,69 zł

|

2224,08 zł na czwarte dziecko, 1668,12 zł na trzecie, po 1112,04 na 1 i 2 dziecko,

|

6116,28 zł

|

|

5 dzieci

|

185,34 zł na 5 i każde kolejne dziecko

|

2224,08 zł na 5 i każde kolejne dziecko

|

Samotnie wychowujesz dzieci nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT w Programie e-pity 2023 i wysyłaj ePIT online >>

Pamiętaj – jak obliczać dochody pozwalające na korzystanie z rozliczenia jako samotny rodzic?

Do dochodów zalicz kwoty uzyskane łącznie w danym roku podatkowym, opodatkowane według skali (12,32%), ze zbycia udziałów lub akcji i podobnych papierów wartościowych, z pominięciem wszelkich wynagrodzeń i dochodów opodatkowanych ryczałtowo. Od zarobionych kwot odejmij należne koszty uzyskania przychodów oraz zapłacone w danym roku składki ZUS. Jeśli wychowujesz jedno dziecko sprawdź, czy uzyskana w ten sposób kwota nie przekracza 112.000 zł lub 56.000 zł (chyba że dziecko posiada orzeczenie o niepełnosprawności). Porównuj dochody uzyskane (wypłacone lub postawione do dyspozycji) w danym roku, a nie jedynie należne za dany rok. Dochody należne, lecz wypłacane w latach kolejnych nie zostaną w danym roku wpływały na prawo do ulgi na dzieci.

Jak ustalić przychody dziecka?

Dziecko do ukończenia 25 r. ż. nie może zarabiać więcej niż dwunastokrotność renty socjalnej, tj. 19 061,28 zł. Do dochodów tych zaliczane muszą być wszystkie kwoty opodatkowane według skali, z wyjątkiem renty rodzinnej, z tytułu kapitałów pieniężnych (tzw. dochody z giełdy), a także przychody zwolnione z opodatkowania (art. 21 ust. 1 pkt 148 i 152 ustawy o PIT) - z tytułu ulgi 26 l. lub z tytułu powrotu do kraju (zwolnienie ze względu na zmianę rezydencji podatkowej).

Niedopuszczalne jest rozliczenie jako samotny rodzic, jeśli rodzic lub dziecko uzyskiwały przychody opodatkowane liniowo lub ryczałem z tytułu prowadzenia działalności gospodarczej albo podatkiem tonażowym.

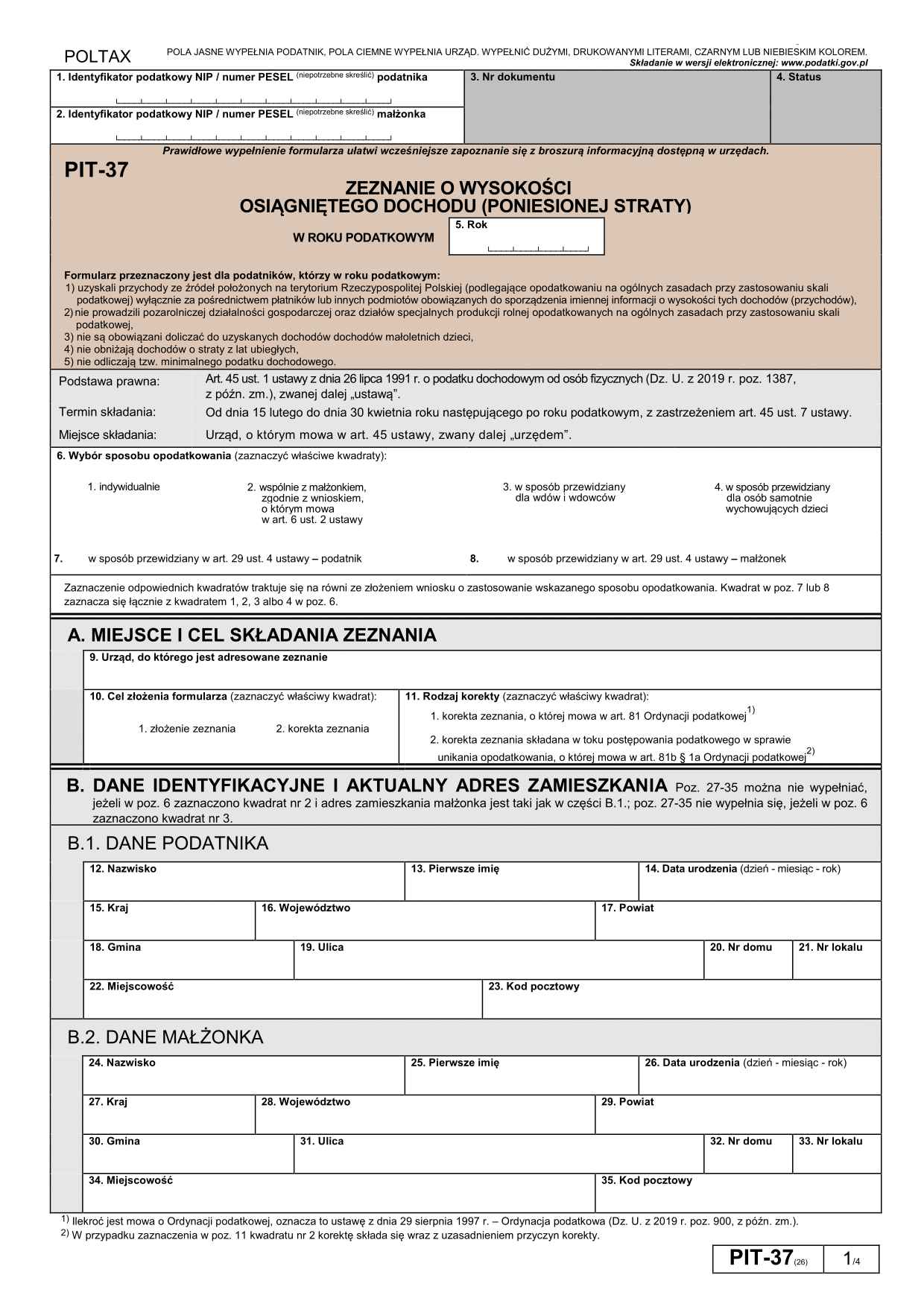

Deklaracja samotnie wychowującego

Gdy rozliczasz się jako osoba samotnie wychowująca dziecko, Twój podatek obliczany jest w podwójnej wysokości liczonej od połowy Twojego dochodu. To bardzo korzystna forma rozliczenia z fiskusem.

Decydując się na taką formę postępowania złóż standardową deklarację PIT. Wybierz druk odpowiedni do rodzaju dochodów, jakie uzyskujesz. Nie musisz natomiast wybierać druku przeznaczonego wyłącznie dla osoby samotnie wychowującej dziecko.

Pamiętaj

Rozliczenie jako osoba samotnie wychowująca dziecko dopuszczalne jest wyłącznie w przypadku, gdy wychowujesz:

- dzieci małoletnie,

- dzieci bez względu na wiek, pobierające dodatek pielęgnacyjny lub rentę socjalną,

- dzieci do ukończenia przez nie 25 roku życia, uczące się w szkołach o których mowa w ustawie o szkolnictwie wyższym, o systemie oświaty lub w przepisach równorzędnych w innych krajach, jeżeli w trakcie roku dzieci nie uzyskały dochodów opodatkowanych na zasadach ogólnych (podatek według stawki 12 i 32%) lub ze zbycia akcji i papierów pochodnych w łącznej kwocie przekraczającej 12 krotności renty socjalnej - z wyjątkiem renty rodzinnej.

Samotnie wychowujesz dzieci nie musisz liczyć podatku w PIT za 2022 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT w Programie e-pity 2022 i wysyłaj ePIT online >>

Nie rozliczysz się jako samotnie wychowujący, gdy uzyskujesz dochody opodatkowane podatkiem liniowym (PIT-36L), płacisz podatek ryczałtem od przychodów ewidencjonowanych (PIT-28) lub rozliczasz podatek tonażowy. Rozliczenia tego nie można dokonać nawet w przypadku, gdy podatnik posiada wiele źródeł przychodów, z których niektóre opodatkowane byłyby standardowym podatkiem dochodowym (np. zarabiasz na umowie o pracę), a inna część – podatkiem liniowym, ryczałtowo lub podatkiem tonażowym.

Rozliczenia jako osoba samotnie wychowująca dzieci nie stosuj również w przypadku, gdy zarabiasz na giełdzie (akcje, prawa pochodne itp.) lub gdy stosujesz ryczałty podatkowe o których mowa w ustawie o podatku dochodowym od osób fizycznych (np. umowy do 200 zł). Te formy zarobku nie pozbawiają Cię jednak, w odróżnieniu od podatku liniowego, tonażowego czy ryczałtu od przychodów ewidencjonowanych, prawa do rozliczenia preferencyjnego z innych tytułów niż te ryczałty. Możesz zatem np. uzyskiwać zarobek ze sprzedaży akcji i wykazywać go na PIT-38 oraz ze stosunku pracy, który rozliczysz na PIT-37 jako samotnie wychowujący dziecko.

Pamiętaj

Bardzo ważne, by oświadczenia dokonać już w składanej deklaracji. Nie zapomnij o tym i nie pomyl się. Zaznacz kwadrat "rozliczenie na zasadach art. 6 ust. 4 ustawy o PIT". Takie oświadczenie nie pozbawi Cię żadnych odliczeń czy ulg podatkowych, stąd dopiero w pozycji „łączny dochód do opodatkowania” – wskażesz połowę kwoty dochodu, którą należało wykazać i od tej kwoty obliczysz podatek, który od razu mnoży się przez 2 (podwójna jego wysokość). Po wskazaniu podatku w podwójnej wysokości dokonasz odliczeń ulg od tego podatku – na takich samych zasadach, jak przy standardowej deklaracji.

Deklarację podpisujesz wyłącznie Ty, a nie Twoje dzieci, których wychowywanie daje Ci prawo do preferencyjnego rozliczenia.

Świadczenia rodzinne a deklaracja podatkowa PIT

Nie musisz w deklaracji podatkowej wpisywać kwot zwolnionych z podatku dochodowego. Do takich należą świadczenia rodzinne otrzymane na podstawie przepisów o świadczeniach rodzinnych:

- zasiłek rodzinny oraz dodatki do zasiłku rodzinnego (dodatki z tytułu: urodzenia dziecka; opieki nad dzieckiem w okresie korzystania z urlopu wychowawczego; samotnego wychowywania dziecka; wychowywania dziecka w rodzinie wielodzietnej; kształcenia i rehabilitacji dziecka niepełnosprawnego; rozpoczęcia roku szkolnego; podjęcia przez dziecko nauki w szkole poza miejscem zamieszkania.;

- świadczenia opiekuńcze: zasiłek pielęgnacyjny, specjalny zasiłek opiekuńczy oraz świadczenie pielęgnacyjne;

- zapomoga wypłacana przez gminy;

- jednorazowa zapomoga z tytułu urodzenia się dziecka;

- świadczeń z programów 500 plus, 300 plus.

Zwolnione z podatku są również inne dodatki rodzinne i pielęgnacyjne i świadczenia pieniężne otrzymane w przypadku bezskuteczności egzekucji alimentów oraz zasiłki porodowe otrzymane na podstawie odrębnych przepisów.

Zwolnieniu podlegają m.in. również:

- jednorazowe zasiłki z tytułu urodzenia dziecka, wypłacane z funduszów związków zawodowych oraz

- kwoty stanowiące zwrot kosztów z tytułu opieki nad dzieckiem lub osobą zależną, otrzymane na podstawie przepisów odrębnych ustaw lub przepisów wykonawczych do tych ustaw, finansowane z budżetu państwa, budżetów jednostek samorządu terytorialnego, Funduszu Pracy lub z budżetu Unii Europejskiej (art. 21 ust. 1 pkt 26b u.p.d.o.f.).

Renta rodzinna a deklaracja PIT

W przypadku renty rodzinnej przyznanej Ci jako osobie owdowiałej, czy też uzyskanej z racji tego, że byłeś dzieckiem czy wnukiem zmarłego, kwota renty podlega rozliczeniu w rocznej deklaracji podatkowej. Płatnikiem pozostaje ZUS, który prześle Ci do końca lutego druk PIT-40A. Na tej podstawie można sporządzić roczną deklarację podatkową. Jeśli oprócz renty nie uzyskiwałeś innych przychodów możesz nie składać już żadnych innych druków do urzędu. Druk PIT-40A, przesyłany bezpośrednio z ZUS do urzędu skarbowego będzie automatycznie Twoim rocznym zeznaniem podatkowym za dany rok.

Dochody dziecka

Twoje małoletnie dziecko może zarabiać. Jeżeli uzyskuje ono zarobek, to co do zasady podlega on doliczeniu do Twojego dochodu i wykazaniu w Twoim PIT rocznym. Jeżeli spełniasz warunki osoby samotnie wychowującej dzieci, całość dochodów dziecka dolicz do swoich dochodów. Natomiast jeżeli dziecko wychowują oboje rodzice, mimo że nie pozostają w związku małżeńskim, dochody doliczać powinniście po połowie.

Gdy musisz doliczyć dochody dziecka do własnych, nie złożysz już PIT-37. Jako samotnie wychowujący w deklaracji podatkowej PIT-36 wprowadzasz w części D.3 dochody dziecka, które wykazujesz wcześniej w załączniku PIT/M, dołączanym do własnej deklaracji podatkowej. Kwoty z części D.3 sumujesz z własnymi dochodami za ten rok i składasz łącznie jedną deklarację podatkową.

Pamiętaj

Osoba samotnie wychowująca dzieci zarabiające dolicza zarobki dziecka przed ustaleniem własnej podstawy opodatkowania, czyli przed podzieleniem kwoty dochodu przez dwa. W konsekwencji podatek ustala się w podwójnej wartości podatku obliczonego od połowy dochodu. Stąd też tylko połowa zarobków dziecka wpływać będzie na łączną wartość podatku.

UWAGA

Gdy dziecko zarabia z tytułu własnej pracy (nie chodzi o rodzaj stosunku prawnego, będącego podstawą zarobku, lecz o wykonywanie pracy, zleceń, dzieło itp.), przyznanego mu stypendium lub z przedmiotów oddanych mu do osobistego użytku, powinno ono wypełnić własną deklarację roczną PIT. Podpis za małoletniego składa osoba będąca opiekunem prawnym małoletniego (z reguły będzie nią rodzic dziecka). Nie doliczasz wówczas dochodów dziecka do własnych, lecz składasz dwie deklaracje – własną oraz pomagasz dziecku złożyć jego druk podatkowy.

W przypadku dzieci pełnoletnich, po ukończeniu 18 roku życia, deklarację roczną składa dziecko niezależnie od tego, z jakiego źródła czerpie wynagrodzenie.

Ulga jako samotny rodzic - 1.500 zł dla rodzica

Z początkiem 2022 r. rozliczenie wspólnie z dzieckiem (jako tzw. samotnie wychowujący dziecko) zostało usunięte i zastąpione ulgą 1.500 zł dla samotnego rodzica. Jednak jeszcze w trakcie roku ulga ta została usunięta i od początku 2022 r. wstecznie obowiązywać zaczęło ponownie rozliczenie wspólnie z dzieckiem. Wyliczenia ulgi dla samotnego rodzica nie stosuje się przy obliczeniach podatku hipotetycznego. Wykorzystując rozliczenie na nowych zasadach, stosować można jedynie rozliczenie wspólnie z dzieckiem, natomiast z ulgi korzystać nie można.