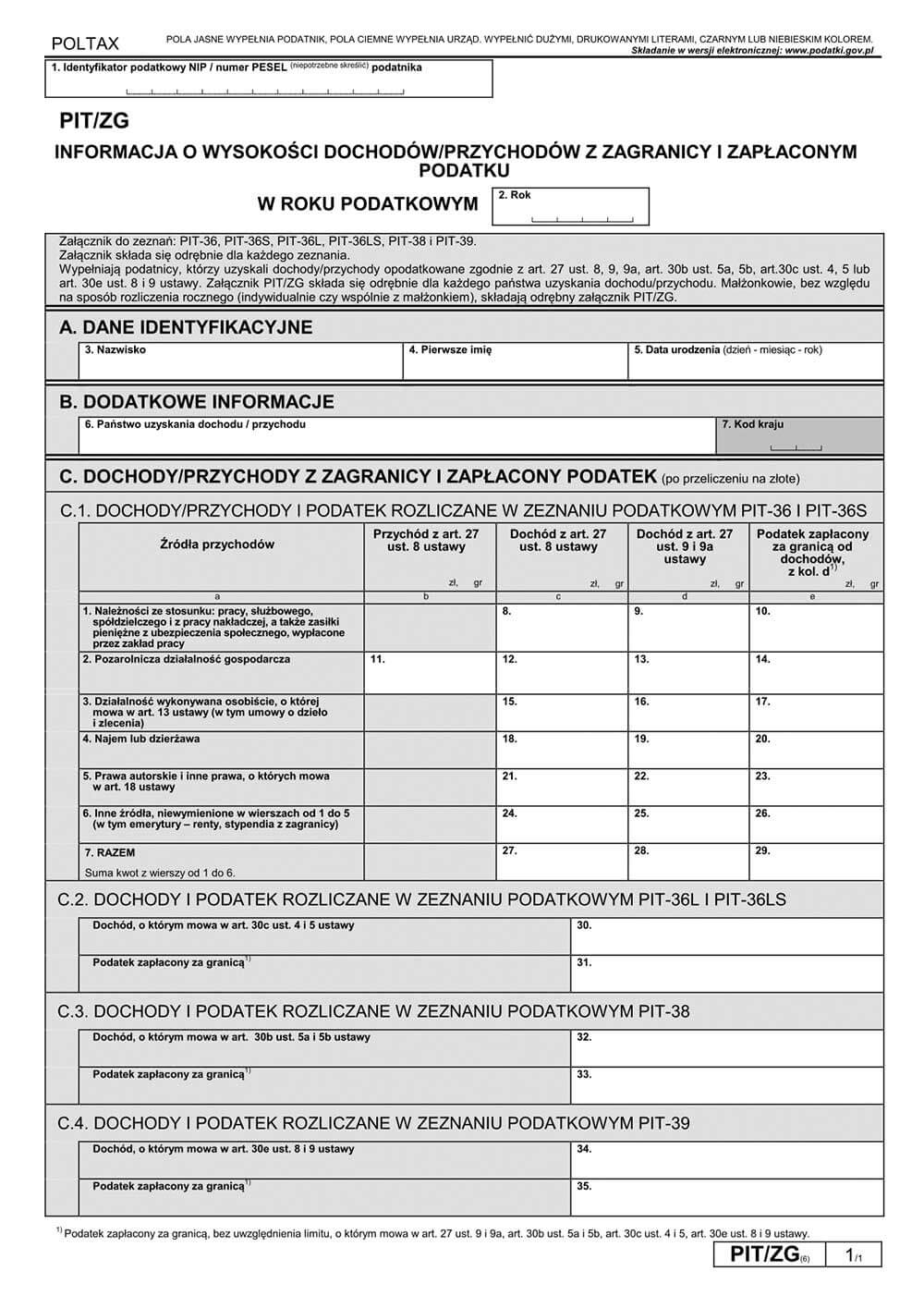

Załącznik ten składają podmioty uzyskujące w roku podatkowym przychody uzyskiwane za granicą. Jeżeli tylko dochodzi do rozliczenia przychodów z zagranicy, to co do zasady - gdy opłacać będzie trzeba samodzielnie zaliczki na podatek - w miejsce deklaracji PIT-37, złożyć należy PIT-36. Niezależnie od tego rozliczać można inne przychody - zarówno polskie, jak i zagraniczne. Stąd też złącznik składa się również do innych niż PIT-36 zeznań - PIT-36L, PIT-38, PIT-39. PIT-ZG nie jest składany natomiast razem z deklaracją PIT-37 (jest ona automatycznie zastępowana PIT-36).

Załącznik składasz odrębnie dla każdego państwa uzyskania dochodu.

Załącznik składasz odrębnie, nawet jeżeli opodatkowujesz się wspólnie z małżonkiem.

Pamiętaj: jeżeli całość przychodów podlega zwolnieniu z opodatkowania na terytorium Rzeczpospolitej Polskiej, a Ty nie uzyskałeś w Polsce dodatkowych przychodów, nie masz obowiązku składać deklaracji podatkowej ani załącznika PIT-ZG. Jeżeli jednak na terytorium Rzeczpospolitej Polskiej uzyskałeś jakiekolwiek przychody podlegające opodatkowaniu, deklarację i załącznik musisz złożyć.

Istnieją różne zasady deklarowania przychodów zagranicznych w zależności od składanej w Polsce deklaracji i od wyboru określonej formy opodatkowania. Zależy to m.in. od rozliczenia na PIT-36, PIT-36L, PIT-38, PIT-39.

W przypadku PIT-36 podatnik do przychodów uzyskanych poza granicami Polski może zastosować następujące źródła opodatkowania:

- metodę zwolnienia z progresją – według niej do dochodów podlegających opodatkowaniu podatkiem dochodowym dodaje się dochody zwolnione od tego podatku uzyskane za granicą; od sumy tych dochodów oblicza się podatek według skali, po czym ustala się stopę procentową tego podatku do tak obliczonej sumy dochodów, a następnie ustaloną stopę procentową stosuje się do dochodu podlegającego opodatkowaniu podatkiem dochodowym,

- metodę proporcjonalnego odliczenia – dochody osiągnięte za granicą łączy się z dochodami ze źródeł przychodów położonych na terytorium Rzeczpospolitej Polskiej, a od podatku obliczonego od łącznej sumy dochodów odlicza się kwotę równą podatkowi dochodowemu zapłaconemu w obcym państwie. Odliczenie to nie może jednak przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która proporcjonalnie przypada na dochód uzyskany w państwie obcym.

W przypadku PIT-36L podatnik do przychodów uzyskanych poza granicami Polski może zastosować następujące źródła opodatkowania – metodę proporcjonalnego odliczenia. Dochody osiągnięte za granicą łączy się z dochodami ze źródeł przychodów położonych na terytorium Rzeczpospolitej Polskiej, a od podatku obliczonego od łącznej sumy dochodów odlicza się kwotę równą podatkowi dochodowemu zapłaconemu w obcym państwie. Odliczenie to nie może jednak przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która proporcjonalnie przypada na dochód uzyskany w państwie obcym.

UWAGA: w przypadku PIT-36L nie musisz deklarować dochodów zwolnionych z opodatkowania. Dochody takie nie wpływają bowiem na podwyższenie progu skali podatkowej, a zatem nie będą istotne dla rozliczenia podatku w Rzeczpospolitej Polskiej.

W przypadku PIT-38 – jeżeli osiągasz dochody kapitałowe zarówno na terytorium Rzeczpospolitej Polskiej, jak i poza jej granicami, dochody te łączysz i od podatku obliczonego od łącznej sumy dochodów odliczasz kwotę równą podatkowi dochodowemu zapłaconemu za granicą. Odliczenie to nie może jednak przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która proporcjonalnie przypada na dochód uzyskany za granicą (proporcjonalne odliczenie).

UWAGA: pamiętaj, że również całość dochodów uzyskiwanych za granicą rozliczasz w Polsce. W takim przypadku powyższą zasadę zastosujesz odpowiednio.

Jeżeli całość dochodów (przychodów) kapitałowych zostanie zwolniona zgodnie z umową międzynarodową z opodatkowania w Rzeczpospolitej Polskiej, nie wykazujesz ich w deklaracji podatkowej i załączniku.

W przypadku PIT-39 podatnik do przychodów uzyskanych poza granicami Polski może zastosować następujące źródła opodatkowania – metodę proporcjonalnego odliczenia. Dochody osiągnięte za granicą łączy się z dochodami ze źródeł przychodów położonych na terytorium Rzeczpospolitej Polskiej, a od podatku obliczonego od łącznej sumy dochodów odlicza się kwotę równą podatkowi dochodowemu zapłaconemu w obcym państwie. Odliczenie to nie może jednak przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która proporcjonalnie przypada na dochód uzyskany w państwie obcym.

UWAGA: w przypadku PIT-36L nie musisz deklarować dochodów zwolnionych z opodatkowania. Dochody takie nie wpływają bowiem na podwyższenie progu skali podatkowej, a zatem nie będą istotne dla rozliczenia podatku w Rzeczpospolitej Polskiej.

Poszczególne metody znajdą swoje odzwierciedlenie w wykazywaniu lub niewykazywaniu przychodów w załączniku PIT-ZG.