Darowizna majątku przekazywana innej osobie pozostaje opodatkowana u obdarowanego. Darczyńca nie musi płacić żadnego podatku. Darowiznę należy wykazać w specjalnie do tego przeznaczonej deklaracji podatkowej – oznaczonej jako SD-1, SD-2, SD-3 lub SD-Z2 (przy tej ostatniej ze względu na zastosowane zwolnienie, podatek będzie równy 0 zł). Nie jest to jednak czynność, którą ponownie wykazuje się w deklaracji rocznej PIT, składanej na koniec roku.

Darowizna zwiększa majątek obdarowanego. Z tytułu samej umowy płaci się podatek, który wynosi od 3 do 20%, a dla szeregu darowizn wynosi on 0 zł (umowa podlega zwolnieniu z podatku). Mimo, że darowizna daje realną korzyść w majątku, to otrzymanych kwot lub majątku nie uznaje się za przychód. A tylko przychód podlega opodatkowaniu podatkiem dochodowym czyli takim, który należy wykazać w deklaracji rocznej PIT.

Oblicz Twój podatek PIT od razu w Programie e-pity 2023.

Masz dochody związane z majątkiem darowanym, nie musisz liczyć podatku w PIT za 2023 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Wylicz wygodnie Twój PIT w Programie e-pity 2023 i wysyłaj ePIT online >>

Począwszy od 1 lipca 2023 r. podatek od darowizn rozlicza się zgodnie z następującymi zasadami:

- podatku nie pobiera się (zwolnienie podatkowe bez konieczności składania żadnej deklaracji), jeśli suma darowizn z okresu roku dokonania darowizny oraz pięciu lat wstecz od początku tego roku, nie przekracza:

- 36 120 zł – jeżeli darowizna przekazana jest na rzecz małżonka, zstępnych, wstępnych, pasierba, zięcia, synową, rodzeństwo, ojczyma, macochę i teściów;

- 27 090 zł – jeżeli darowizna przekazana jest na rzecz zstępnych rodzeństwa, rodzeństwo rodziców, zstępnych i małżonków pasierbów, małżonków rodzeństwa i rodzeństwo małżonków, małżonków rodzeństwa małżonków, małżonków innych zstępnych;

- 5733 zł – jeżeli dokonano jej na rzecz innych nabywców.

- przy darowiznach na rzecz małżonka, zstępnych, wstępnych, pasierba, zięcia, synową, rodzeństwo, ojczyma, macochę i teściów - przekorczenie limitu może powodować dodatkowe zwolnienie - które nie jest limitowane kwotą darowizny, pod warunkiem terminowego złożenia formularza SD-Z2 do urzędu skarbowego.

- w przypadku przekorczenia limitów lub niedopełnienia formalności co do SD-Z2 podatek wynosi:

|

Kwoty nadwyżki w zł

|

Podatek wynosi

|

|

ponad

|

do

|

|

1) od nabywców zaliczonych do I grupy podatkowej

|

| |

11.128

|

3%

|

|

11.128

|

22.256

|

333 zł 90 gr i 5% od nadwyżki ponad 11.128 zł

|

|

22.256

|

|

890 zł 30 gr i 7% od nadwyżki ponad 22.256 zł

|

|

2) od nabywców zaliczonych do II grupy podatkowej

|

| |

11.128

|

7%

|

|

11.128

|

22.256

|

779 zł i 9% od nadwyżki ponad 11.128 zł

|

|

22.256

|

|

1.780 zł 60 gr i 12% od nadwyżki ponad 22.256 zł

|

|

3) od nabywców zaliczonych do III grupy podatkowej

|

| |

11.128

|

12%

|

|

11.128

|

22.256

|

1.335 zł 40 gr i 16% od nadwyżki ponad 11.128 zł

|

|

22.256

|

|

3.115 zł 90 gr i 20% od nadwyżki ponad 22.256 zł

|

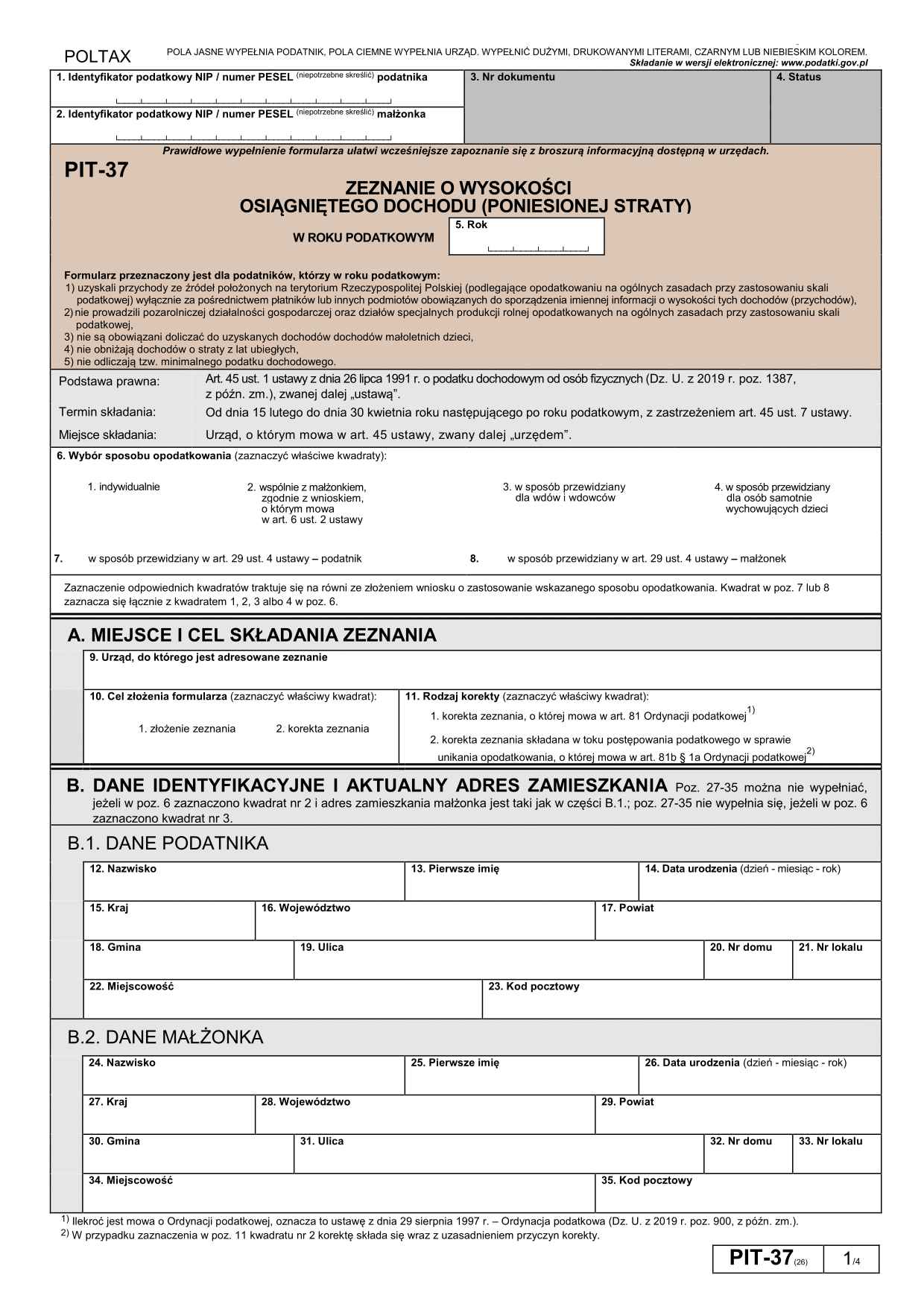

Deklaracja roczna PIT a darowizna

Powyższe oznacza, że deklaracja PIT nie zawiera wszystkich informacji o czynnościach, które były wykonywane w trakcie roku. Informuje ona wyłącznie o przychodach, które opodatkowane są podatkiem dochodowym, a ten nie jest opłacany z tytułu darowizny. Darowizna nie jest przychodem podatkowym.

Zgodnie z ustawą o podatku dochodowym, podatkiem tym nie są opodatkowane (a tym samym nie są wykazywane w deklaracji PIT) następujące rodzaje przychodów:

- przychody z działalności rolniczej, z wyjątkiem przychodów z działów specjalnych produkcji rolnej,

- przychody z gospodarki leśnej w rozumieniu ustawy o lasach,

- przychody podlegające przepisom o podatku od spadków i darowizn,

- przychody wynikające z czynności, które nie mogą być przedmiotem prawnie skutecznej umowy,

- przychody z tytułu podziału majątku wspólnego małżonków w wyniku ustania lub ograniczenia małżeńskiej wspólności majątkowej oraz przychodów z tytułu wyrównania dorobków po ustaniu rozdzielności majątkowej małżonków lub śmierci jednego z nich,

- przychody (dochody) przedsiębiorcy żeglugowego opodatkowane na zasadach wynikających z ustawy z dnia 24 sierpnia 2006 r. o podatku tonażowym,

- przychody opodatkowane na zasadach wynikających z ustawy o aktywizacji przemysłu okrętowego i przemysłów komplementarnych,

- świadczenia na zaspokojenie potrzeb rodziny objętych wspólnością majątkową małżeńską,

- wypłaty z zysku majątku z przedsiębiorstwa w spadku – zgodnie z przepisami o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej.

Darowizna a przychód ze świadczenia w naturze lub innego świadczenia nieodpłatnego

Od majątku nabytego w formie darowizny odróżnić trzeba nabycie nieodpłatne na podstawie czynności innej niż darowizna. W tym ostatnim przypadku nie dochodzi do zawarcia umowy darowizny. Taki rodzaj świadczenia dotyczy przede wszystkim usług świadczonych nieodpłatnie oraz nieodpłatnie przekazanych elementów wynagrodzenia w formie surowców, materiałów czy towarów (np. deputat węglowy dla górników, materac przekazany pracownikom firmy produkującej materace). Taka sama sytuacja dotyczy przekazanych nieodpłatnie towarów w związku ze współpracą handlową nowym klientom, towarów zachęcających do pozostania we współpracy, towarów wydawanych w związku z promocją lub reklamą itp.

Otrzymanie takich świadczeń należy samodzielnie wykazać w deklaracji podatkowej PIT. Wykazuje się je samodzielnie - co do zasady w pozycji inne źródła przychodów. Wyjątek stanowią przychody otrzymane jako element wynagrodzenia z określonej umowy (np. część wynagrodzenia to deputat węglowy) – wówczas powinny być rozliczone przez płatnika i wykazane jako przychód z umowy o pracę, działalności wykonywanej osobiście (np. zlecenia) itp.

Natomiast podstawą do rozliczenia świadczeń promocyjnych i reklamowych wydawanych nieodpłatnie będzie PIT-11. Część świadczeń pozostaje zwolniona z podatku (np. świadczenia otrzymane od świadczeniodawcy w związku z jego promocją lub reklamą - jeżeli jednorazowa wartość tych świadczeń nie przekracza kwoty 200 zł) i w informacji PIT-11, a następnie deklaracji PIT ujmuje się wyłącznie świadczenia o wartości ponad kwotę zwolnienia. Zaliczka na podatek nie będzie jednak pobierana – otrzymany PIT-11 zmusza zatem do naliczenia samodzielnie podatku z tego tytułu.

Wartość pieniężną innych nieodpłatnych świadczeń ustala się:

- jeżeli przedmiotem świadczenia są usługi wchodzące w zakres działalności gospodarczej dokonującego świadczenia - według cen stosowanych wobec innych odbiorców;

- jeżeli przedmiotem świadczeń są usługi zakupione - według cen zakupu;

- jeżeli przedmiotem świadczeń jest udostępnienie lokalu lub budynku - według równowartości czynszu, jaki przysługiwałby w razie zawarcia umowy najmu tego lokalu lub budynku;

- w pozostałych przypadkach - na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia.

Zakaz opodatkowania podwójnie majątku pochodzącego z darowizny

Powróćmy jednak do umowy darowizny. Przedmioty i środki pieniężne nabyte w drodze takiej umowy powiększają wartość majątku obdarowanego. W efekcie ten majątek nie może być drugi raz wykazywany i opodatkowany w deklaracji PIT. Wynika to z zasady, że jedną czynność opodatkowuje się wyłącznie raz.

Podatek od sprzedaży majątku nabytego wcześniej darowizną

Raz nabyty w darowiźnie lub w spadku majątek może być przedmiotem dalszego obrotu. Każda kolejna czynność na uzyskanych nieodpłatnie rzeczach, prawach czy środkach finansowych może zatem być przedmiotem kolejnego opodatkowania. Jest to bardzo częsta sytuacja, jaką spotyka się z uzyskanym nieodpłatnie majątkiem trwałym (rzeczami, prawami). Obdarowany nie chce ich posiadać i dokonuje ich sprzedaży lub zamiany na inne rzeczy, prawa czy środki pieniężne. Taka czynność jest już przedmiotem kolejnego opodatkowania – w tym przypadku może wystąpić obowiązek wykazania ich w deklaracji PIT na koniec roku, w którym dokonano tej ostatniej czynności (uzyskano przychód).

W efekcie:

- otrzymany darowizną majątek wykazujemy w ciągu 30 dni i opodatkowujemy podatkiem od spadków i darowizn – podatek ten jest z reguły niższy niż podatek dochodowy PIT

- jeśli po naliczeniu podatku nabyty majątek nie jest przedmiotem dalszych transakcji i obrotu – to nie wykazujemy go już w deklaracji PIT

- jeżeli dokonujemy kolejnych transakcji na nabytym majątku – wówczas z tego tytułu możemy uzyskać przychód, a taki podlega rozliczeniu w deklaracji PIT rocznej,

- jeżeli otrzymany darowizną majątek przekazujemy dalej nieodpłatnie – wówczas nie uzyskujemy żadnego przychodu; dochodzi wówczas do przeniesienia własności na inną osobę bez żadnych konsekwencji podatkowych u przekazującego (darczyńcy); tak samo jest w przypadku przekazania otrzymanego w darowiźnie majątku – na kolejne osoby na podstawie spadku (np. poprzez zapis, testament itp.).

PIT za sprzedaż majątku otrzymanego w darowiźnie

Sprzedaż objętego darowizną majątku nie pozwoli na rozliczenie kosztów uzyskania. W efekcie sprzedaż spowoduje, że podatek trzeba będzie zapłacić od całej wartości sprzedawanego majątku.

Sprzedawany majątek trzeba ująć w deklaracji PIT i wykazać kwotę podatku do zapłaty. Występują jednak wyjątki, o których warto pamiętać:

- jeśli otrzymano darowizną ruchomość (np. samochód, jacht, zestaw mebli), to ich sprzedaż po 6 miesiącach licząc od końca miesiąca, w którym uczyniono darowiznę, nie będzie opodatkowana; z takiej sprzedaży nie trzeba płacić podatku PIT i składać deklaracji rocznej,

- jeśli otrzymano darowizną nieruchomość lub prawo do nieruchomości, to ich sprzedaż po pięciu latach, licząc od końca roku otrzymania darowizny nie będzie opodatkowana podatkiem dochodowym, z takiej sprzedaży nie trzeba płacić podatku PIT i składać deklaracji rocznej,

Ruchomości, nieruchomości i prawa nabyte nieodpłatnie i sprzedawane w okresie wcześniejszym należy opodatkować. Konieczne jest zatem, by sprzedaż wykazać:

- w PIT-36 – jeśli chodzi o sprzedaż ruchomości i praw majątkowych

- w PIT-38 – jeśli sprzedaż dotyczy udziałów lub akcji

- w PIT-39 – jeśli dotyczy nieruchomości lub praw do nieruchomości.

Wartość majątku, który został otrzymany w darowiźnie należy wykazać wyłącznie po stronie przychodu. Stanowi go cena sprzedaży i od tej wartości należy opłacić podatek według odpowiedniej stawki. Natomiast po stronie kosztu wykazać można udokumentowane nakłady, które zwiększyły wartość rzeczy i praw majątkowych, poczynione w czasie ich posiadania oraz kwotę zapłaconego podatku od spadków i darowizn w takiej części, w jakiej wartość zbywanej rzeczy lub prawa przyjęta do opodatkowania podatkiem od spadków i darowizn odpowiada łącznej wartości rzeczy i praw majątkowych przyjętej do opodatkowania podatkiem od spadków i darowizn. Inna wartość kosztu będzie rozliczona w przypadku majątku nabytego w drodze spadku (czyli również w sposób nieodpłatny).

Sprzedaż majątku nabytego wcześniej darowizną nie trzeba rozliczać w trakcie roku. Nie trzeba zatem ustalać zaliczki na podatek zaraz po sprzedaży. Podatek płatny jest na koniec roku – do końca kwietnia roku następującego po roku uzyskania przychodu ze sprzedaży.

Majątek otrzymany w darowiźnie jako koszt działalności gospodarczej. Odpisy amortyzacyjne od darowanego majątku

W zakresie majątku stanowiącego element majątku formowego obowiązują ścisłe zasady:

- nabyty do firmy w drodze darowizny majątek nie może być kosztem uzyskania przychodów,

- nie można wprowadzać oświadczeniem majątku nabytego prywatnie i wykazywać jego wartości rynkowej jako kosztu, jaki ponosi się w związku z prowadzeniem swojej działalności,

- nie zalicza się do kosztów uzyskania odpisów amortyzacyjnych od wartości początkowej środków trwałych oraz wartości niematerialnych i prawnych nabytych nieodpłatnie w drodze darowizny.

Majątek, który został nabyty do działalności nieodpłatnie może być sprzedany lub przekazany na cele prywatne. Przekazanie na cele prywatne lub w formie darowizny – nie będzie zmuszało do opodatkowania – takiej darowizny firmowej nie trzeba wykazywać w rocznej deklaracji PIT.

Przekazany do celów prywatnych majątek może być przedmiotem dalszego obrotu, jednak jego sprzedaż w okresie 6 lat licząc od roku przekazania – stanowi przychód z działalności gospodarczej i należy rozliczyć jako przychód z prowadzonej firmy.

Więcej o darowiznach na pcc-3.pl

Druki związane z darowiznami na druki-formularze.pl: wzóry umów oraz druki SD