Kwota wolna od podatku obowiązuje wyłącznie podatników rozliczających przychody wykazywane na PIT-36 lub PIT-37 opodatkowane według skali podatkowej. Przychody opodatkowane liniowo (PIT-36L), ryczałtem od przychodów ewidencjonowanych (PIT-28), z kapitałów pieniężnych (PIT-38), ze zbycia nieruchomości (PIT-39) nie uprawniają do kwoty wolnej od podatku. Podobnie nie dają do niej prawa dochody zwolnione z opodatkowania czy rozliczane ryczałtowo (np. umowy zlecenie, dzieło, umowach o wykonania utworu i innych umowach rozliczanych jako tzw. działalność wykonywana osobiście, w których kwota należności określona w umowie zawartej z osobą niebędącą pracownikiem płatnika nie przekracza 200 zł).

Oblicz Twój podatek za 2018 z poprawną kwotą wolną w Programie. Po prostu.

Nie musisz liczyć podatku PIT za 2018 z nową kwotą wolną ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami i odliczeniami.

Podatek według skali i kwoty wolnej 2018 wylicz w Programie e-pity - zmieniając rok podatkowy na 2018 >>

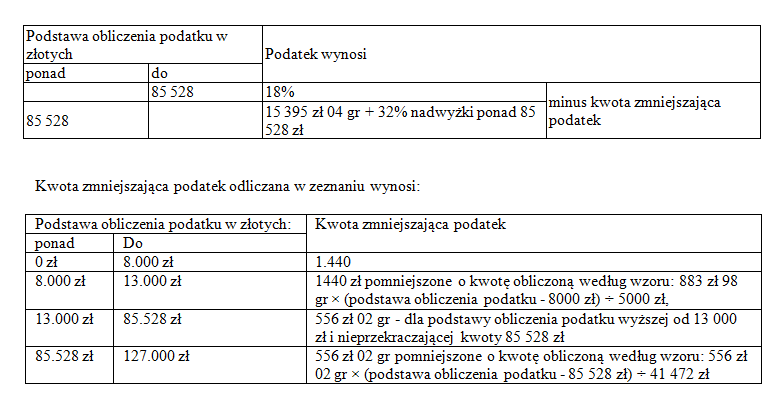

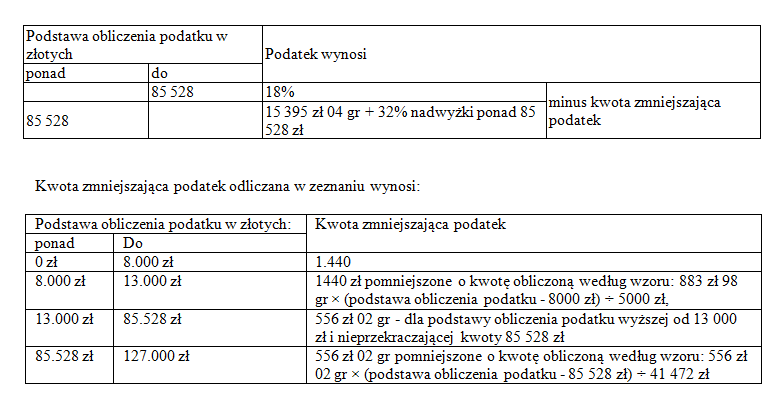

| Dochód* roczny podatnika |

Stawka podatku |

Kwota wolna |

| 1 zł – 8.000 zł |

18% minus 1.440 zł** |

8.000 zł |

| 8.001 – 13.000 zł |

18% minus kwota obniżająca** |

Degresywna – od 8.0001 zł do 3.091 zł |

| 13.001- 85.528 zł |

18% minus 556,02 zł** |

3.091 zł |

| 85.529 zł – 127.000 zł |

32% minus kwota obniżająca** |

Degresywna – od 3.091 zł do 0 zł. |

| od 127.001 zł |

32% |

Brak kwoty wolnej od podatku |

*Kwota podstawy ustalenia podatków to przychód po odjęciu kosztów uzyskania oraz takich ulg podatkowych, które służą obniżeniu dochodu.

**Kwota 556,02 zł, 1440 zł oraz kwota wynikająca z ww. obliczeń to tzw. kwota obniżająca podatek.

Kwotę obniżającą podatek stosuje się do obniżenia kwoty podatku, wyliczonej od podstawy opodatkowania, a przed odjęciem od niej kwoty ulg odliczanych od podatku (czyli przed odjęciem ulgi prorodzinnej na dziecko 2018, składek na ubezpieczenie zdrowotne i abolicyjnej – związanej z pracą za granicą). Podatnik ustala dochód (przychód minus koszty uzyskania przychodu za 2018), odejmuje od niego ulgi odliczane od dochodu (np. składki ZUS, rehabilitacyjną, darowizny, na Internet), po czym po zaokrągleniu tej kwoty do pełnych złotych wylicza podatek należny. Wartość zaokrąglonej do pełnych złotych podstawy opodatkowania stanowi o tym, jaką stopę podatku zastosuje oraz jakiej wartości kwotę zmniejszającą może odjąć od wyliczonego podatku (należy ją przypisać do jednego z wierszy powyższej tabeli).

Podstawa opodatkowania pomiędzy 8.001 zł a 13.000 zł

W rozliczeniach podatkowych w 2018 r. kwota zmniejszająca w tym przedziale dochodów wynosi 1440 zł, które jednak pomniejsza się o kwotę obliczoną według wzoru: 883 zł 98 gr × (podstawa obliczenia podatku – 8000 zł) ÷ 5000 zł.

Przykład 1: Wynagrodzenie podatnika wyniosło w 2018 r. 18.000 zł brutto.

Wynagrodzenie podatnika wyniosło w 2018 r. 18.000 zł brutto. Po odjęciu kosztów uzyskania przychodów i składek ZUS, a także rozliczanej przez niego ulgi rehabilitacyjnej, kwota netto to 12.000 zł.

Kwotę zmniejszającą wyliczamy następująco:

1440 – 883,98 x(12.000 – 8000)/5000 = 1440 – 707,18 = 732,82.

W efekcie podatek wyniesie:

12.000x18% - 732,82 = 2160-732,82 = 1427,18

Od tej kwoty należy odjąć 7,75% składki na ubezpieczenie zdrowotne oraz inne ulgi odliczane od podatku (np. ulgę prorodzinną).

Podstawa opodatkowania między 13.001 a 85.528 zł

W tym zakresie podstawy opodatkowania, kwota zmniejszająca podatek wynosi 556,02 zł.

Przykład 2: Zarobki pomiędzy 13.001 a 85.528 zł

Podatnik zarobił 50.000 zł (jest to kwota jego przychodu brutto, bez pomniejszeń). Po odliczeniu kosztów uzyskania przychodów, pobranych składek ZUS oraz kwoty ulgi rehabilitacyjnej (jednej z ulg odliczanych od dochodu) dochód wynosi 34.000,09 zł (po zaokrągleniu 34.000 zł). Podatek oblicza się zgodnie ze wzorem 34.000 x 0.18 - 556.02 zł = 5563,98 zł.

Dochód między 85.529 zł a 127.000 zł

W rozliczeniach roku 2018 kwota obniżająca podatek w przypadku dochodu pomiędzy 85.528 zł a 127.000 zł wynosi: 556 zł 02 gr pomniejszone o kwotę obliczoną według wzoru: 556 zł 02 gr × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł, dla podstawy obliczenia podatku wyższej od 85 528 zł i nieprzekraczającej kwoty 127 000 zł.

Przykład 3: Zarobki między 85.528 zł a 127.000

Podatnik zarobił w 2018 r. na podstawie umowy o pracę 90.500 zł netto. Jest to jedyny dochód podatnika. Podatek wyniesie 15 395 zł 04 gr + 32% nadwyżki ponad 85 528 zł - kwota zmniejszająca.

Kwotę zmniejszającą oblicza się według wzoru:

556,02 – 556,02x(90.500 – 85.528)/41472 zł = 556,02 – 66,66 = 489,36 zł.

Podatek wyniesie:

15395,04 +32%x4972 – 489,36 = 16496,72 w zaokrągleniu do pełnych złotych 16497 zł (jeśli odlicza się jeszcze kwoty ulg odliczanych od podatku, wówczas zaokrąglenia dokonuje siena sam koniec, po rozliczeniu tych ulg podatkowych).

Dochód ponad 127.000 zł

W tym przypadku nie stosuje się kwoty wolnej od podatku. W efekcie podatek wynosi 15 395 zł 04 gr + 32% nadwyżki ponad 85 528 zł.

Przykład 4: zarobki ponad 127.000 zł

Podatnik zarobił 150.000 zł. Podatek wyniesie 15 395,04 zł + 32% z kwoty (150.000 - 85528) = 15395,04 + 0,32x64472 = 15395,04+20631,04 = 36.026,08 zł.

Ulgi podatkowe a nowa kwota wolna od podatku

Wprowadzenie nowych zasad stosowania kwoty zmniejszającej podatek w 2018 r. nie ogranicza prawa podatników do korzystania z ulg podatkowych. Ulgi w postaci:

- Zapłaconych w danym roku składek ZUS za podatnika lub osobę współpracującą, w tym składki zapłacone za granicą w państwach UE, EOG i Konfederacji Szwajcarskiej (nieodliczane za granicą),

- Darowizn na:

- cele kultu religijnego,

- charytatywno - opiekuńcze kościelnych osób prawnych,

- charytatywne - organizacji pożytku publicznego.

- Darowizn krwi i jej składników,

- Odliczenia do 760 zł rocznie z tytułu korzystania z sieci Internet

- Wydatków na cele rehabilitacyjne,

- Wydatków na Indywidualne Konto Zabezpieczenia Emerytalnego

- Zwrotów otrzymanych świadczeń, które wcześniej podwyższyły podstawę opodatkowania w kwocie uwzględniającej pobrany podatek dochodowy,

- ulgi na działalność badawczo - rozwojową

- wpłyną na możliwość uzyskania korzystniejszej kwoty zmniejszającej podatek.

Wniosek

Im więcej ulg wykorzystamy oraz im wyższe ulgi z powyższego wykazu odliczymy, tym wyższa może być kwota zmniejszająca podatek i dodatkowo zmniejszy się tym samym podatek dochodowy do zapłaty za 2018 rok.

Koszty uzyskania przychodów w 2018 r. a kwota wolna i kwota zmniejszająca podatek

Zastosowanie wysokich kosztów uzyskania przychodów obniży przychód i spowoduje, że zastosować będzie można korzystniejszą kwotę zmniejszającą podatek. Należy pamiętać, że od 2018 r. zmianie ulegają zasady ustalania kosztów autorskich. Osoby, które znajdują się w grupie zawodów uprawnionych do ich stosowania, rozliczać będą mogły podwyższone koszty w podwójnej wysokości dotychczasowych limitów, czyli koszty te wyniosą nawet 85.528 zł. Podobnie u prowadzących działalność gospodarczą lub u innych osób faktycznie ponoszących wysokie koszty uzyskania przychodów i dokumentujących je prawidłowymi dowodami, możliwe jest znaczące obniżenie kwoty, od której wyliczany jest podatek.

Wniosek

Im wyższą kwotę kosztów podatkowych wykażemy tym wyższa może być kwota zmniejszająca podatek dodatkowo zmniejszy się tym samym podatek dochodowy do zapłaty za 2018 rok.

Małżonkowie ustalają podatek od połowy ich łącznego dochodu po odjęciu wcześniej u każdego z nich z osobna przysługujących im ulg i kosztów. W efekcie w sytuacji, gdy:

- Jeden z nich jest opodatkowane samodzielnie 32% podatkiem a drugi podatkiem 18% lub nie zarabia w ogóle,

- Jeden z małżonków nie zarabia wcale,

- korzystnym będzie wspólne rozliczenie, dzięki któremu można będzie zaoszczędzić nie tylko na niższym przedziale skali podatkowej, ale poprzez obniżanie dochodu wspólnego - odliczyć kwotę zmniejszająca podatek w wyższej wartości.

Uwaga

Wspólne rozliczenie nie będzie korzystne w przypadku małżonków, których:

- Jedno uzyskało dochód pozwalający na korzystanie z najwyższej kwoty wolnej – czyli dochód u tej osoby nie przekroczył 8.000 zł,

- Drugie uzyskało dochód w przedziale od 13.001 – 85.528 zł.

Gdyby małżonkowie rozliczali się samodzielne – pierwszy z nich odliczyłby od podatku 1440 zł, a drugi – 556,02 zł. Gdy rozliczają się wspólnie dzielą sumę swojego dochodu na pół, zakładając że zarabiają np. 7.000 i 40.000 suma ta to 47.000 zł a dochód na jednego małżonka – 23.500 zł. Powoduje to, że oboje trafiają do grupy, gdzie możliwe odliczenie wynosi po 556.02 zł (takie odliczenie dotyczy osób, u których dochód wynosi ponad 13.000 zł). Gdy rozliczą się wspólnie kwota zmniejszająca wyniesie łącznie 556,02x 2 = 1112,04. Gdyby rozliczali się osobno – odliczenie dałoby 1440 + 556,02 = 1996,02. Na wspólnym rozliczeniu stracić mogą zatem nawet 883,98 zł.

Aktualna kwota wolna od podatku w rozliczeniu PIT >